- Энциклопедия решений. НДФЛ с отдельных видов доходов (подарков, выигрышей, призов, материальной помощи), не превышающих 4000 рублей в год

- Пример

- Дарение подарков: налоги и взносы

- Что такое подарок?

- Документальное оформление

- НДФЛ с подарков

- Страховые взносы со стоимости подарков

- Отражение в программе

- Льгота 4000 ндфл для подарков и материальной помощи

- Энциклопедия решений

- Материальная помощь, не облагаемая налогом в 2019 году

- Подарок и материальная помощь — как начислять НДФЛ

- Материальная помощь 4000 рублей: налоги, взносы в 2019 году

- Расчет НДФЛ с материальной помощи и подарков

- Исчисление НДФЛ с подарков

- НДФЛ с материальной помощи в 2019 году

- Материальная помощь код дохода и код вычета 2019

- Материальная помощь и страховые взносы в 2019-2019 годах

- Льготы по ндфл на материальную помощь

- Организация выплатила работнику материальную помощь в размере 4000 руб, не обложив ее НДФЛ на основании п

- Под каким кодом отразить материальную помощь в 2 НДФЛ

Энциклопедия решений. НДФЛ с отдельных видов доходов (подарков, выигрышей, призов, материальной помощи), не превышающих 4000 рублей в год

НДФЛ с отдельных видов доходов (подарков, выигрышей, призов, материальной помощи), не превышающих 4000 рублей в год

Согласно п. 28 ст. 217 НК РФ не подлежат налогообложению (освобождены от налогообложения) доходы физических лиц, не превышающие 4000 рублей, полученные по каждому из следующих оснований за налоговый период:

— стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей;

— стоимость призов в денежной и натуральной формах, полученных налогоплательщиками на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства РФ, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления;

— суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту (см. письмо Минфина России от 01.04.2011 N 03-04-06/9-66). Суммы материальной помощи, оказываемой иным лицам, облагаются НДФЛ полностью (см. письмо Минфина России от 16.12.2014 N 03-04-05/64847);

— возмещение (оплата) работодателями своим работникам, их супругам, родителям, детям (в том числе усыновленным), подопечным (в возрасте до 18 лет), бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) лекарственных препаратов для медицинского применения, назначенных им лечащим врачом. Освобождение от налогообложения производится при представлении документов, подтверждающих фактические расходы на приобретение этих лекарств;

— стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг);

— суммы материальной помощи, оказываемой инвалидам общественными организациями инвалидов.

Из разъяснений Минфина России следует, что не облагается НДФЛ стоимость выигрышей и призов до 4000 руб., полученных в любых конкурсах (в том числе проводимых коммерческими организациями) (см. письма Минфина России от 12.03.2013 N 03-04-05/9-203, от 01.02.2013 N 03-04-05/9-90).

Если такие доходы, полученные физическими лицами в течение налогового периода (года), превысят 4000 рублей, то сумма превышения облагается НДФЛ в общеустановленном порядке. См. письма Минфина России от 20.01.2017 N 03-04-06/2650, от 15.03.2013 N 03-04-05/9-234, от 17.01.2013 N 03-04-05/6-28, от 22.11.2012 N 03-04-06/6-329, ФНС России от 08.11.2010 N ШС-37-3/14851.

Если размер указанных доходов, переданных одному и тому же физическому лицу, превысит в налоговом периоде 4000 рублей, организация признается налоговым агентом и, соответственно, обязана исполнять обязанности, предусмотренные для налоговых агентов статьями 226 и 230 НК РФ. В связи с этим Минфин России в письме от 01.12.2014 N 03-04-06/61283 рекомендует организаторам лотерей и розыгрышей вести персонифицированный учет таких доходов, полученных от них физлицами. А в письме Минфина России от 20.01.2017 N 03-04-06/2650 то же самое рекомендовано в отношении подарков физлицам.

Пример

1. Победитель творческого конкурса получил от организации ценный подарок стоимостью 3000 руб. и букет цветов стоимостью 700 руб. Из данных персонифицированного учета следует, что других подарков этому физлицу в течение года от организатора конкурса не вручали. В такой ситуации организация, как налоговый агент, не обязана удерживать НДФЛ со стоимости подарков, поскольку суммарно она составляет 3700 руб., что не превышает 4000 руб.

2. Победитель творческого конкурса получил от организации ценный подарок стоимостью 3000 руб. и букет цветов стоимостью 700 руб. Из данных персонифицированного учета следует, что в течение года он получил памятный знак стоимостью 1800 руб. от этого же налогового агента. Денежных выплат от налогового агента физлицо не получает.

В такой ситуации организация, как налоговый агент, обязана удержать НДФЛ со стоимости подарков, превышающей 4000 руб. за год:

3000 руб. + 700 руб. + 1800 руб. — 4000 руб. = 1500 руб.

Поскольку конкурс не носил рекламного характера, НДФЛ надо рассчитать по ставке 13%:

1500 руб. х 13% = 195 руб.

Однако удержать налог невозможно из-за отсутствия денежных выплат этому физлицу. В таком случае налоговый агент обязан в соответствии с п. 5 ст. 226 НК РФ в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать НДФЛ, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Налогоплательщики, получившие доходы, сведения о которых представлены налоговыми агентами в налоговые органы в порядке, установленном п. 5 ст. 226 НК РФ, уплачивают налог не позднее 1 декабря года, следующего за истекшим налоговым периодом, на основании направленного налоговым органом налогового уведомления об уплате налога (п. 6 ст. 228 НК РФ).

Источник статьи: http://base.garant.ru/58076558/

Дарение подарков: налоги и взносы

Как правильно оформить подарок, а также в каких случаях подарок должен облагаться страховыми взносами, а в каких нет.

Что такое подарок?

Подарки, которые выдаются сотрудникам, можно разделить на два вида:

- Подарок, который не связан с вознаграждением сотрудника за его трудовые заслуги.

Гражданский кодекс предусматривает дарение такого рода подарков, но необходимо учитывать, что если стоимость подарка более 3000 руб. и дарителем выступает юрлицо, то в этом случает должен быть заключен договор в письменной форме. Однако безопаснее для работодателя, если заключение договора будет производиться независимо от стоимости подарка.

- Подарок как поощрение за труд.

В ТК РФ предусмотрено вознаграждение работников ценными подарками за добросовестное выполнение своих трудовых обязанностей. В этом случае стоимость подарка считается как часть оплаты труда, а передача подарка происходит на основе трудового договора с сотрудником. Помимо письменного договора дарения необходимо также издать приказ о поощрении работника подарком по форме № Т-11 или самостоятельно утвержденной форме.

Документальное оформление

- дату и место составления;

- реквизиты работодателя (полное наименование, юридический адрес, номер банковского счета);

- данные сотрудника (ФИО, должность, подразделение, ИНН);

- подписи сторон.

В содержании договора необходимо учесть:

- предмет дарения;

- форму подарка (материальная форма подарка, денежная, право собственности);

- стоимость подарка (цена приобретения);

- дату вручения подарка;

- информацию о безвозмездности передаваемой стоимости;

- основания вручения подарка (день рождения, календарные праздники).

НДФЛ с подарков

Доход, который отражается в виде выдачи подарка сотруднику отражается с кодом дохода 2720 «Стоимость подарков», а к стоимости, которая не облагается налогом применяется код вычета 501 «Вычет из стоимости подарков, полученных от организации и индивидуальных предпринимателей». Для некоторой категории лиц, например, ветеранам, труженикам тыла, сумма подарка, которая не подлежит обложению налогом на доходы физических лиц, составляет 10 000 руб., в этом случает применяется код вычета 507.

Страховые взносы со стоимости подарков

Если при вручении подарка сотруднику был заключен договор дарения, предметом которого является переход права собственности, то в этом случае сумма подарка не является объектом исчисления страховых взносов. По мнению контролирующих органов, чтобы не начислять страховые взносы на подарок, стоимость которого больше чем 3000 руб., с работником необходимо заключить договор дарения в письменной форме.

Для того чтобы избежать возможных споров и претензий со сторон контролирующих органов, работодателю необходимо заранее оформить подарок в следующем порядке:

- акт дарения совершен на основании договора дарения;

- в тексте договора дарения указывается, что работодатель передает работнику имущество в собственность на безвозмездной основе;

- вручение подарка носит несистематический характер.

Если все вышеуказанные пункты соблюдены, то возникает полное право не начислять страховые взносы на стоимость такого подарка.

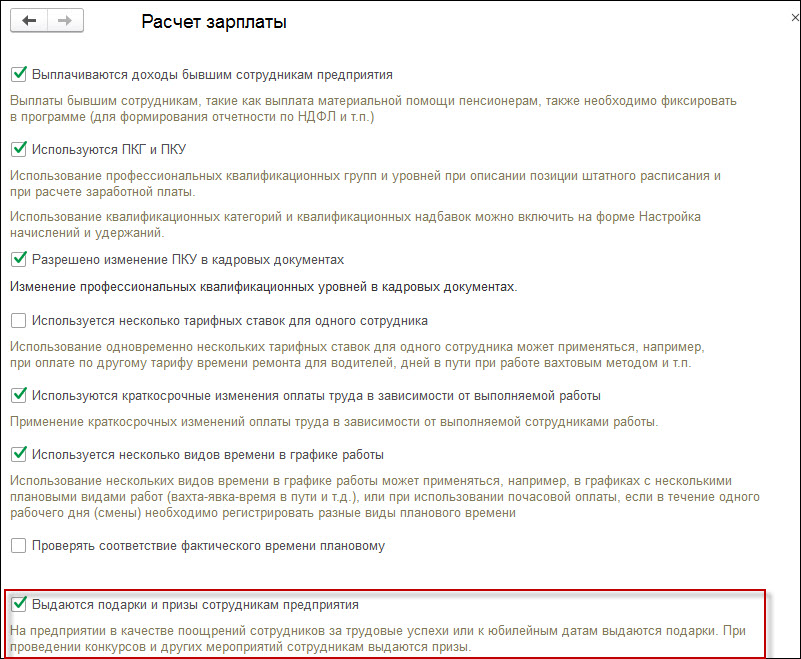

Отражение в программе

После этого появится доступ к документу «Приз, подарок» в разделе «Зарплата». Именно этот документ регистрирует выдачу сотрудникам неденежных подарков с целью исчисления налога и страховых взносов с их стоимости.

В документе обязательными реквизитами являются:

- месяц, в котором происходит выдача подарка;

- организация, от лица которой будет выдан подарок;

- переключатель «Подарок» установлен по умолчанию, но можно выбрать и второй вариант «Приз, выигрыш в конкурсе»;

- дата выдачи — это дата фактического получения дохода в виде стоимости подарка;

- в разделе «Взносы» устанавливается флаг «Подарок (приз) предусмотрен коллективным договором», если необходимо начислить страховые взносы со стоимости подарка. В этом случае доход регистрируется как доход, целиком облагаемый страховыми взносами. При этом страховые взносы рассчитываются документом «Начисление зарплаты и взносов» (раздел «Зарплата» — «Начисление зарплаты и взносов»).

- в табличной части документа заполнение происходит по кнопке «Добавить» или по кнопке «Подбор списком сотрудников» (заполняется сотрудник, сумма дохода, коды вычета. если стоимость подарка более 4000 руб., сумма вычета и сумма налога).

- в поле «Мотив поощрения» можно указать причину выдачи подарка.

После записи и проведения данного документа можно вывести на печать приказ № 11-Т.

Источник статьи: http://www.klerk.ru/buh/articles/485214/

Льгота 4000 ндфл для подарков и материальной помощи

Энциклопедия решений

— возмещение (оплата) работодателями своим работникам, их супругам, родителям, детям (в том числе усыновленным), подопечным (в возрасте до 18 лет), бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) лекарственных препаратов для медицинского применения, назначенных им лечащим врачом. Освобождение от налогообложения производится при представлении документов, подтверждающих фактические расходы на приобретение этих лекарств;

Если размер указанных доходов, переданных одному и тому же физическому лицу, превысит в налоговом периоде 4000 рублей, организация признается налоговым агентом и, соответственно, обязана исполнять обязанности, предусмотренные для налоговых агентов статьями 226 и 230 НК РФ. В связи с этим Минфин России в письме от 01.12.2014 N 03-04-06/61283 рекомендует организаторам лотерей и розыгрышей вести таких доходов, полученных от них физлицами. А в письме Минфина России от 20.01.2019 N 03-04-06/2650 то же самое рекомендовано в отношении подарков физлицам.

Материальная помощь, не облагаемая налогом в 2019 году

Нередко работодатели оказывают работникам различную материальную помощь, например, в связи с рождением ребенка. В нашем материале мы рассмотрим основные виды материальной помощи, выплачиваемой работникам, и расскажем, нужно ли облагать ее НДФЛ и страховыми взносами.

Имейте в виду, что лимит установлен для материальной помощи по всем подобным основаниям. Допустим, работнику в течение 2019 года была выплачена материальная помощь к отпуску в размере 2000 руб., а также материальная помощь в связи с его бракосочетанием в размере 3000 руб. То есть работнику оказана материальная помощь на общую сумму 5000 руб. (2000 руб. + 5000 руб.). Материальная помощь, не облагаемая налогом в 2019 году, как мы сказали выше, составляет 4000 руб. Соответственно, с 1000 руб. (5000 руб. – 4000 руб.) нужно начислить НДФЛ и взносы.

Подарок и материальная помощь — как начислять НДФЛ

В соответствии с п. 1 ст. 574 Гражданского кодекса РФ дарение, сопровождаемое передачей дара одаряемому, может быть совершено устно, за исключением предусмотренных законодательством РФ случаев. Так, в частности, договор дарения движимого имущества должен быть совершен в письменной форме, если дарителем выступает юридическое лицо, а стоимость дара превышает 3 тыс. руб. (п. 2 ст. 574 ГК РФ).

При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме (п. 1 ст. 210 Налогового кодекса РФ). При этом такие доходы, как материальная помощь, полученная от работодателей, стоимость подарков, полученных от организаций, и некоторые другие исключаются из налоговой базы в пределах 4 000 руб. по каждому виду дохода (п. 28 ст. 217 НК РФ).

Материальная помощь 4000 рублей: налоги, взносы в 2019 году

Не ограничивается суммой в 4 000 руб. необлагаемая НДФЛ материальная помощь для работников, потерявших кого-то из членов семьи, а также для работников, у которых в семье появился малыш, независимо от того, родной он для работника или усыновленный. Материальная помощь в связи с появлением ребенка ограничена суммой в 50 000 руб. на каждого такого ребенка. Такие нормы указаны в подп. 8 ст. 217 НК РФ.

По разным причинам сотруднику может понадобиться некая финансовая поддержка, за которой он вправе обратиться к работодателю. Законодательство разрешает поддерживать своего работника таким вот образом, но есть ограничения по сумме, которая не будет облагаться налогами. В статье рассмотрим вопросы, связанные с материальной помощью сотруднику и ее налогообложением в 2019 году.

Расчет НДФЛ с материальной помощи и подарков

Вещь, бесплатно переданная физическому лицу, является его доходом в натуральной форме (*). Такой доход подлежит обложению НДФЛ по ставке 13 процентов (**). Исключение сделано только для подарков, стоимость которых не превышает 4000 рублей (***). Они налогом не облагаются. Причем данная величина относится не к конкретному подарку, а к общей стоимости всех подарков, полученных сотрудником в течение года.

В общем случае материальную помощь облагают налогом на доходы. Однако из этого правила есть исключения. Так, законодательством предусмотрены отдельные виды помощи, которые налогообложению не подлежат. Кроме того, есть минимальный размер помощи, в пределах которого налог на нее также не начисляют (см. таблицу).

Исчисление НДФЛ с подарков

Поскольку в силу п. 28 ст. 217 НК РФ стоимость подарков, полученных от организаций и предпринимателей, сумма которых за налоговый период (год) не превышает 4000 руб., НДФЛ не облагается, на наш взгляд, сумма подарка в денежной форме, выдаваемого ко дню рождения или к празднику по месту работы, может не облагаться НДФЛ в части суммы, не превышающей 4000 руб. в год. С суммы превышения должен удерживаться налог по ставке 13%.

Общеизвестно, что доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами). Такова норма, установленная абз. 2 п. 18.1 ст. 217 НК РФ.

НДФЛ с материальной помощи в 2019 году

В связи с тем, что большинство видов материальной помощи освобождается от НДФЛ, бухгалтер должен предельно правильно оформить такой вид выплаты. Во избежание уклонения от уплаты налогов законодательством установлен исчерпывающий список ситуаций, когда компания может предоставить работнику такую помощь.

Если сотрудник в течение года меняет место работы, то он обязан представить новому работодателю справку по форме 2-НДФЛ для того, чтобы исключить ошибку при налогообложении. Возможно, что он уже получал матпомощь в начале года, соответственно, повторная выплата сверх лимита будет облагаться налогом по общим правилам.

Материальная помощь код дохода и код вычета 2019

• Если материальная помощь выделена сотруднику организации по причине рождения или усыновления ребенка (подп. 3 п. 1 ст. 422). Суммы такой помощи должны быть выделены в первый год после рождения или усыновления, а необлагаемый предел установлен на уровне 50 000 руб. Право на получение приведенной суммы имеет каждый родитель (письма Минфина № 03-15-06/29546, № 03-04-12/67082, Минтруда № 17-3/В-521, № 17-3/В-18 (п. 1), № 17-3/1926).

Коды доходов и коды вычетов закреплены в приказе ФНС РФ «Об утверждении кодов…» от 10.09.2015 № ММВ-7-11/387. Руководствуясь требованиями этого приказа, конкретные коды доходов — материальная помощь, а также коды вычета материальной помощи 4000 рублей и менее, проставляемые в справке 2-НДФЛ, зависят от суммы выплаты и назначения такой поддержки (т. е. вида материальной помощи).

Материальная помощь и страховые взносы в 2019-2019 годах

И еще несколько слов о налогообложении материальной помощи в пределах 4 000 руб. Материальная помощь 4000 руб. — налогообложение в 2019–2019 годах не предусматривает ее учет в составе доходов, учитываемых при определении налоговой базы по НДФЛ (п. 28 ст. 217 НК РФ).

- если материальная помощь выдана единовременно в качестве возмещения материального ущерба, образовавшегося вследствие чрезвычайных обстоятельств, стихийных бедствий, а также если физические лица пострадали от террористических актов (абз. 2 подп. 3 п. 1 ст. 20.2 закона № 125-ФЗ);

- если материальная помощь выделена единовременно по причине смерти члена семьи работника (абз. 3 подп. 3 п. 1 ст. 20.2 закона № 125-ФЗ);

- если материальная помощь выделена сотруднику организации по причине рождения ребенка или его усыновления (абз. 4 подп. 3 п. 1 ст. 20.2 закона № 125-ФЗ); суммы такой помощи должны быть выделены в первый год после рождения или усыновления и не должны превышать 50 000 руб.;

- если материальная помощь выдавалась на иные нужды и ее размер не превысил 4 000 руб. на одного сотрудника за расчетный период (подп. 12 п. 1 ст. 20.2 закона № 125-ФЗ).

Льготы по ндфл на материальную помощь

В том случае, когда материальная помощь не превышает 4000 руб., причина её назначения не играет особой роли. Такая выплата может быть оформлена в виде подарка к празднику или как простая стимулирующая доплата. Важно только то, чтобы она не превышала установленный лимит денежных средств, рассчитываемый с начала года.

При освобождении материальной помощи от НДФЛ, назначение выплаты не играет основную роль. Важно, чтобы сумма выплаты не превышала четырёх тысяч рублей на одного человека в течение года. Подобного рода выплата может быть произведена в качестве подарка (матпомощи) к юбилею, празднику или другому знаменательному событию. Данную помощь также называют стимулирующей. Таким образом, важен объём помощи, который не должен превышать отметку в 4 000 рублей, а не цель выплаты. Соответствующий вывод подтверждается пунктом 28 статьи 217 НК РФ и Письмом Минфина РФ от 22.10.2013 № 03-03-06/4/44144. При выплате не более 4 000 рублей НДФЛ не облагается.

Организация выплатила работнику материальную помощь в размере 4000 руб, не обложив ее НДФЛ на основании п

Вместе с тем при прочтении нормы остается неясность, применяется ли налоговый вычет в размере 4000 руб. ко всей сумме доходов, перечисленных в п. 28 ст. 217 НК РФ, или к каждому виду дохода отдельно. Из Письма ФНС России от 08.11.2010 N ШС-37-3/14851 (согласовано с Минфином России) можно сделать вывод, что налоговый вычет применяется к п. 28 ст. 217 НК РФ в целом. Но в Письме Минфина России от 07.02.2011 N 03-04-06/6-18 разъяснено, что обязанность исчислить и удержать налог возникает, если стоимость (размер) доходов, выплаченных (переданных) одному и тому же физическому лицу, по одному из оснований, предусмотренных п. 28 ст. 217 НК РФ, превысит в налоговом периоде 4000 руб. То есть вышеуказанный вычет применяется не к общей сумме доходов, а к каждому виду доходов отдельно.

Такой подход прослеживается и в Порядке заполнения формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) (утв. Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@ (далее — Порядок заполнения)). В частности, не облагаемая НДФЛ сумма материальной помощи и стоимость подарков показываются соответственно в пп. 2.2 и 4.2 листа Г «Расчет суммы доходов, не подлежащей налогообложению» не свыше 4000 руб. по каждому подпункту (п. 9.1 Порядка заполнения). Общая сумма доходов, не подлежащих налогообложению, складывается из этих сумм и отражается в п. 10 листа Г. Эта же сумма указывается и в строке 020 разд. 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке», который заполняется для каждой налоговой ставки отдельно.

Под каким кодом отразить материальную помощь в 2 НДФЛ

Социальная поддержка должна делиться, в первую очередь на две категории: суммы, частично облагающиеся налогом и выплаты, с которых НДФЛ не удерживается (независимо от размера). Выплаты, которые освобождаются от уплаты НДФЛ, в отчетности по налогу не показываются.

По общим правилам НДФЛ удерживается в день перечисления средств, если мат помощь оказана в натуральной форме – при ближайшей денежной выплате. Как быть, если натуральная мат помощь выдана не работнику фирмы, ведь удержать НДФЛ не получится. В этом случае налоговый агент обязан уведомить об этом инспекцию. Также составляется справка 2 НДФЛ, но в заголовке указывается признак 2.

Источник статьи: http://urist-market.ru/grazhdanstvo-i-zagranitsa/lgota-4000-ndfl-dlya-podarkov-i-materialnoj-pomoshhi