- Приказ о вручении подарков контрагентам

- Особенности дарения подарков контрагентам

- Форма и содержание приказа на вручение подарков контрагентам

- Подарки контрагентам к Новому году: какие документы составить

- Варианты подарков контрагенту

- Документальное оформление дарения

- Приказ о вручении подарков контрагентам

- Особенности дарения подарков контрагентам

- Форма и содержание приказа на вручение подарков контрагентам

- Образец приказа на вручение подарков контрагентам

- Кладем под елку подарки партнерам по бизнесу

- Оформил первичку – отрази в бухучете

- Подарил, НДС начислить не забыл?

- налог на прибыль: ищем статью для учета подарков

- У подарков есть экономическая целесообразность!

- Вручение новогодних подарков деловым партнерам: как отразить в 1С

- Бухгалтерский учет подарков

- Налоговый учет подарков

- Оформление подарков в 1С:Бухгалтерии 8 ред. 3.0

- Подарки клиентам — налоговые последствия

- «Прибыльный» учет

- Ситуация 1. Алкогольные подарки — в представительские расходы

- Общество с ограниченной ответственностью «Софт-трейд»

- Приказ № 158

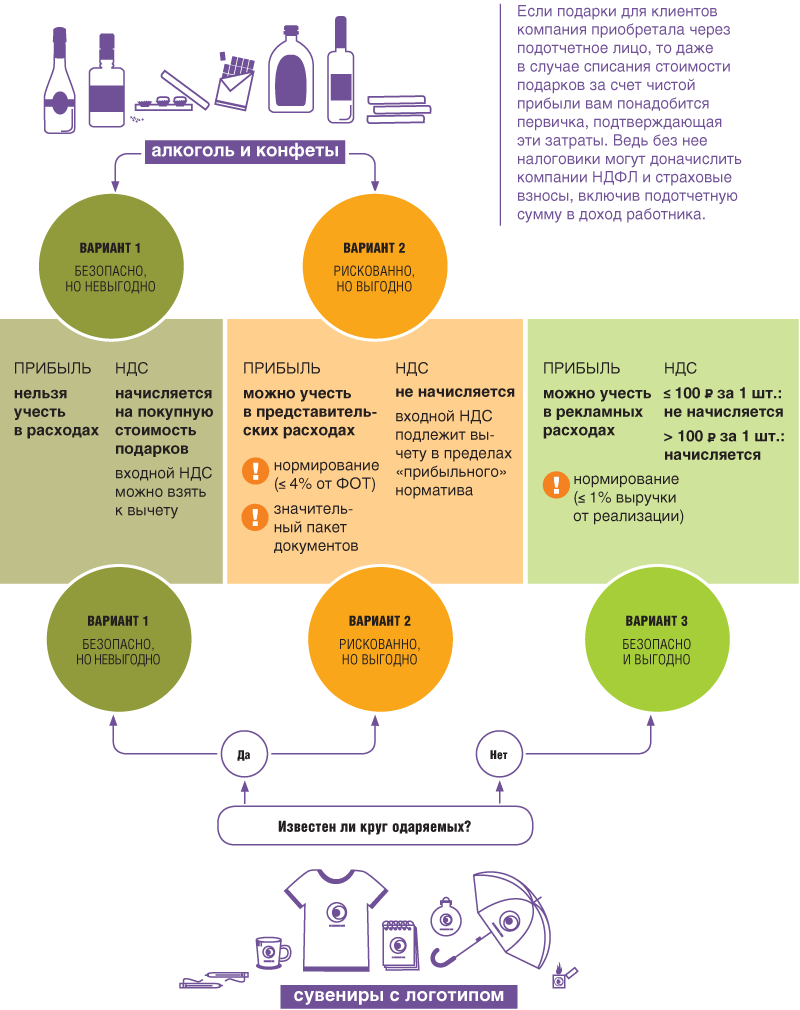

- Ситуация 2. Сувениры — в представительские или рекламные расходы

- НДС-последствия

- УЧИТЫВАЕМ СТОИМОСТЬ ПОДАРКОВ КЛИЕНТАМ

- Отражение подарков сотрудникам, партнерам и клиентам в бухгалтерском учете

- I. Учет подарков сотрудникам

- А) Подарки, не связанные с трудовой деятельностью (к юбилейным и праздничным датам)

- С точки зрения НДФЛ

- С точки зрения страховых взносов

- С точки зрения НДС

- С точки зрения налога на прибыль

- Б) Подарки как поощрение за труд

- С точки зрения НДФЛ

- С точки зрения страховых взносов

- С точки зрения НДС

- С точки зрения налога на прибыль

- В) Применимый документооборот

- Письменный договор дарения

- Приказ о выдаче подарков

- Ведомость выдачи подарков

- II. Учет подарков партнерам, поставщикам, клиентам

- А) Подарки к праздничным датам

- С точки зрения НДФЛ

- С точки зрения страховых взносов

- С точки зрения НДС

- С точки зрения налога на прибыль

- Б) Подарки с логотипом организации (как часть рекламы)

- С точки зрения НДФЛ

- С точки зрения страховых взносов

- С точки зрения НДС

- С точки зрения налога на прибыль

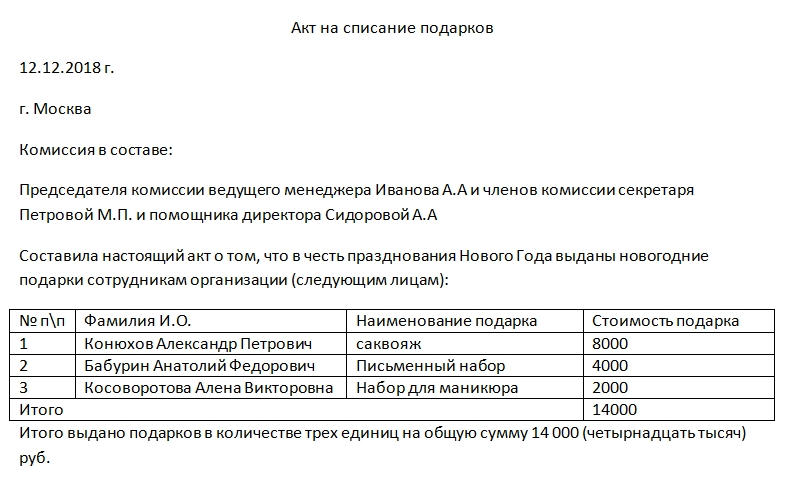

- Акт на списание подарков

- Комиссия

- Сопутствующие документы

- Обязателен ли учет

- Составные части

- Обязательно ли составлять договор

- Материальная помощь

- Приз – отличия

- Порядок документального оформления

- Приказ на дарение подарка контрагенту

- Вручение призов и подарков — оформление и учет в учреждениях культуры

- Оформление и учет подаров сотрудникам и их семьям

- Как оформить приказ на подарки сотрудникам — образец

- Как безошибочно оформить и учесть подарки для сотрудников

- Подарки есть, а договора дарения нет

- alishavalenko.ru

- Отражение подарков сотрудникам, партнерам и клиентам в бухгалтерском учете

- Подарки сотрудникам: оформление, налогообложение, учет

- Поздравляем с праздником партнеров и коллег.

Приказ о вручении подарков контрагентам

Если вы хотите поздравить своих контрагентов с наступающим праздником путем вручения подарков, необходимо издать организационно-распорядительный документ (приказ). О том, как он может быть оформлен, читайте в этой статье.

Особенности дарения подарков контрагентам

Поздравление контрагентов с теми или иными праздничными датами — вещь, достаточно распространенная в деловом обороте, поскольку позволяет ненавязчиво напомнить о себе в положительном ключе.

Дарение представляет собой безвозмездную передачу имущества и имеет ряд особенностей, важных для той информации, которая попадет в приказ, отражающий распоряжение о вручении подарков:

- Невозможность учета расходов на подарки в затратах в целях исчисления налога на прибыль (п. 16 ст. 270 НК РФ) — даритель всегда делает их за счет собственных средств, оставшихся после уплаты этого налога.

- Стоимость даримого ограничена, с одной стороны, запретом на передачу между коммерческими организациями подарков свыше 3 тыс. руб. (подп. 4 п. 1 ст. 575 ГК РФ), с другой стороны — величиной той суммы (4 тыс. руб.), превышение которой при дарении физлицу влечет за собой либо удержание НДФЛ (п. 28 ст. 217 НК РФ) либо необходимость известить ИФНС о невозможности его удержания (п. 5 ст. 226 НК РФ). Иначе говоря, в одном случае прямой запрет, а в другом нежелательные налоговые последствия не позволяют стоимость подарка делать выше, соответственно, 3 тыс. руб. и 4 тыс. руб.

- Дарение юрлицом на сумму сверх 3 тыс. руб. (оно оказывается возможным только в адрес физлица) влечет за собой оформление договора дарения в письменной форме (п. 2 ст. 574 ГК РФ). Это приводит к тому, что и предназначаемые контрагентам-физлицам подарки редко имеют стоимость выше 3 тыс. руб.

Поскольку процедура дарения относится к числу обычных бухгалтерских операций, она требует обязательного документального оформления. Причем документы, связанные с ней, создаются и до, и после совершения самой операции.

- приказ на его осуществление;

- закупка и оприходование товаров, предназначенных для дарения, или выделение для этой цели части продукции собственного производства.

Факт совершения дарения фиксируется составлением акта об использовании выделенного для этой цели имущества. На основании этого акта подарки будут списаны со счетов бухучета.

Форма и содержание приказа на вручение подарков контрагентам

Приказ о вручении подарков контрагентам инициирует процедуру дарения. Поэтому в нем необходимо отразить все ключевые моменты, влияющие на налоговые последствия этой процедуры и особенности ее документального оформления.

В приказе следует указать:

- повод, в связи с которым будет осуществлено дарение;

- источник и объем денежных средств, выделяемых для этого;

- перечень контрагентов-получателей подарков;

- стоимость подарка, предназначаемого каждому из контрагентов;

- период, отведенный для выдачи подарков;

- лица, ответственные за фактическое проведение операции и отражение ее в бухучете.

Законодательно утвержденной формы для такого приказа не существует. Поэтому его содержательная часть допускает произвольность оформления, а иные (обязательные) атрибуты отражаются в соответствии с установленными у дарителя правилами оформления организационно-распорядительных документов.

Образец приказа о вручении подарков контрагентам может выглядеть следующим образом:

Источник статьи: http://blogkadrovika.ru/prikaz-o-vruchenii-podarkov-kontragentam/

Подарки контрагентам к Новому году: какие документы составить

Подарок контрагенту можно сделать разными способами, и каждый из этих способов потребует оформления своего комплекта документов. Расскажем о том, что это за способы и какого рода потребуются документы.

Варианты подарков контрагенту

О разных способах дарения следует говорить потому, что оно возможно как прямым способом (в виде материальной ценности, передаваемой именно как подарок), так и завуалированным (при котором подарок маскируется под расходы иных видов). К числу завуалированных способов относятся:

- Вручение предметов, имеющих маркировку рекламного характера. Их можно оформить как расходы на рекламу.

- Организация угощения. Если угощение сопровождает встречу, организованную с деловой целью, то расходы на него можно оформить как представительские.

Выбирая вариант дарения, следует помнить о наличии:

- запрета на подарки стоимостью свыше 3 тыс. руб. между юрлицами, ведущими коммерческую деятельность (подп. 4 п. 1 ст. 575 ГК РФ);

- установленных для представительских и рекламных расходов лимитов, ограничивающих возможность их учета в затратах для целей исчисления налога на прибыль.

Величина уменьшающих налог на прибыль представительских расходов не может превышать 4% от расходов на оплату труда за тот же период (п. 2 ст. 264 НК РФ).

Расходы на рекламу, осуществляемую через раздачу предметов, имеющих на себе отсылку к определенному товару, его производителю или продавцу, ограничены 1% выручки от продаж за тот же период (п. 2 ст. 264 НК РФ). Не относится такое ограничение только к брошюрам и каталогам рекламного характера.

Документальное оформление дарения

Каждый из вариантов характеризуется своим набором документов. Общим для этих наборов будет то, что в них должны входить документы, оформляемые как до проведения мероприятия по дарению, так и по его завершении.

Источник статьи: http://blogkadrovika.ru/podarki-kontragentam-k-novomu-godu-kakie-dokumenty-sostavit/

Приказ о вручении подарков контрагентам

Если вы хотите поздравить своих контрагентов с наступающим праздником путем вручения подарков, необходимо издать организационно-распорядительный документ (приказ). О том, как он может быть оформлен, читайте в этой статье.

Особенности дарения подарков контрагентам

Особенности дарения подарков контрагентам

Поздравление контрагентов с теми или иными праздничными датами — вещь, достаточно распространенная в деловом обороте, поскольку позволяет ненавязчиво напомнить о себе в положительном ключе.

Дарение представляет собой безвозмездную передачу имущества и имеет ряд особенностей, важных для той информации, которая попадет в приказ, отражающий распоряжение о вручении подарков:

- Невозможность учета расходов на подарки в затратах в целях исчисления налога на прибыль (п. 16 ст. 270 НК РФ) — даритель всегда делает их за счет собственных средств, оставшихся после уплаты этого налога.

- Стоимость даримого ограничена, с одной стороны, запретом на передачу между коммерческими организациями подарков свыше 3 тыс. руб. (подп. 4 п. 1 ст. 575 ГК РФ), с другой стороны — величиной той суммы (4 тыс. руб.), превышение которой при дарении физлицу влечет за собой либо удержание НДФЛ (п. 28 ст. 217 НК РФ) либо необходимость известить ИФНС о невозможности его удержания (п. 5 ст. 226 НК РФ). Иначе говоря, в одном случае прямой запрет, а в другом нежелательные налоговые последствия не позволяют стоимость подарка делать выше, соответственно, 3 тыс. руб. и 4 тыс. руб.

- Дарение юрлицом на сумму сверх 3 тыс. руб. (оно оказывается возможным только в адрес физлица) влечет за собой оформление договора дарения в письменной форме (п. 2 ст. 574 ГК РФ). Это приводит к тому, что и предназначаемые контрагентам-физлицам подарки редко имеют стоимость выше 3 тыс. руб.

Поскольку процедура дарения относится к числу обычных бухгалтерских операций, она требует обязательного документального оформления. Причем документы, связанные с ней, создаются и до, и после совершения самой операции.

- приказ на его осуществление;

- закупка и оприходование товаров, предназначенных для дарения, или выделение для этой цели части продукции собственного производства.

Факт совершения дарения фиксируется составлением акта об использовании выделенного для этой цели имущества. На основании этого акта подарки будут списаны со счетов бухучета.

Форма и содержание приказа на вручение подарков контрагентам

Приказ о вручении подарков контрагентам инициирует процедуру дарения. Поэтому в нем необходимо отразить все ключевые моменты, влияющие на налоговые последствия этой процедуры и особенности ее документального оформления.

В приказе следует указать:

- повод, в связи с которым будет осуществлено дарение;

- источник и объем денежных средств, выделяемых для этого;

- перечень контрагентов-получателей подарков;

- стоимость подарка, предназначаемого каждому из контрагентов;

- период, отведенный для выдачи подарков;

- лица, ответственные за фактическое проведение операции и отражение ее в бухучете.

Законодательно утвержденной формы для такого приказа не существует. Поэтому его содержательная часть допускает произвольность оформления, а иные (обязательные) атрибуты отражаются в соответствии с установленными у дарителя правилами оформления организационно-распорядительных документов.

Образец приказа о вручении подарков контрагентам может выглядеть следующим образом:

Источник статьи: http://bishelp.ru/business/prikaz-o-vruchenii-podarkov-kontragentam

Образец приказа на вручение подарков контрагентам

Кладем под елку подарки партнерам по бизнесу

Дед Мороз, ты подарки нам принес? В обычай делового оборота многих компаний уже прочно вошла традиция поздравлять своих контрагентов с наступающим Новым годом. Это делается в целях поддержания уже сложившихся деловых отношений и налаживания новых связей. Кто предпочитает дарить собственную продукцию, а кто-то ограничивается джентльменским набором: конфеты и шампанское. Но суть дела не меняется. Подарок сделан, а значит, он требует учета.

Оформил первичку – отрази в бухучете

После того как все первичные документы подготовлены, поздравительные расходы можно отразить в бухгалтерском учете. Это будут прочие расходы, и они учитываются на счете 91 «Прочие доходы и расходы». В случае если подарки, например шампанское и конфеты, приобретались в магазинах, то сначала они включаются в состав МПЗ и учитываются на счете 10 «Материалы» или на счете 41 «Товары». Если же фирма поздравляет продукцией собственного производства, то она учитывается до момента передачи на счете 43 «Готовая продукция».

| Пример |

ООО «Ветерок» 25 декабря 2007 года в рамках новогодней акции поздравило своего контрагента ООО «Вихрь». В число подарков входило шампанское и шоколадные конфеты, приобретенные на мелкооптовом складе 15 декабря, на сумму 1180 руб., в том числе НДС – 180 руб., а также продукция собственного производства. По шампанскому и конфетам имеется счет-фактура и соблюдены все условия для принятия НДС к вычету.

Продукция собственного производства, подаренная контрагенту, числилась в учете по себестоимости 1500 руб. В бухгалтерском учете ООО «Ветерок» сделало следующие записи:

15 декабря 2007 года:

Дебет 10 (41) Кредит 60 – 1000 руб. – оприходованы приобретенное шампанское и конфеты;

Дебет 19 Кредит 60 – 180 руб. – отражен предъявленный НДС;

Дебет 68 Кредит 19 – 180 руб. – НДС по приобретенным шампанскому и конфетам принят к вычету.

25 декабря 2007 года:

Дебет 91-2 Кредит 43 – 1500 руб. – списана себестоимость продукции собственного производства на прочие расходы;

Дебет 91-2 Кредит 10 – 1000 руб. – списана стоимость переданных шампанского и конфет на прочие расходы.

Подарил, НДС начислить не забыл?

Продолжим наш пример и предположим, что обычно ООО «Ветерок» реализует покупателям свою продукцию по цене 2360 руб., в том числе НДС – 360 руб. Поэтому на дату передачи собственной продукции и подарков бухгалтер должен сделать проводку:

Дебет 91 Кредит 68 – 540 руб. ((1000 руб. + 2000 руб.) х 18%)) – начислен НДС с переданных подарков.

налог на прибыль: ищем статью для учета подарков

Реклама – это информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке. В нашем случае главным в этом определении является слово «неопределенному». Под неопределенным кругом лиц понимаются те лица, которые не могут быть заранее определены в качестве получателя рекламной информации. А поскольку подарки делаются компаниям, с которыми уже сложились деловые отношения, назвать такой круг неопределенным нельзя и, следовательно, к затратам на рекламу их отнести не удастся.

В случае если вручение подарков, в частности сувениров с нанесенной символикой организации, контрагентам производится во время официального приема в целях установления и (или) поддержания взаимного сотрудничества, то, по мнению контролирующих органов, их стоимость может быть отнесена на расходы в качестве представительских расходов. Документами, подтверждающими проведение официального приема деловых партнеров, могут являться:

– приказ (распоряжение) руководителя организации об осуществлении расходов на проведение приема;

– смета представительских расходов;

– первичные документы, в том числе в случае использования приобретенных на стороне каких-либо товаров для представительских целей, оплаты услуг сторонних организаций;

– акт об осуществлении представительских расходов, подписанный руководителем организации, с указанием сумм фактически произведенных представительских расходов.

Если представителям вручаются продукция фирмы или шампанское и конфеты, это можно заранее заложить в смету расходов.

Не забудьте! Представительские расходы в течение отчетного (налогового) периода включаются в состав прочих расходов в размере, не превышающем 4% от расходов на оплату труда за этот отчетный (налоговый) период. Тогда вычетам подлежат суммы НДС в той части, в которой такие затраты были учтены при исчислении налоговой базы по налогу на прибыль (п. 7 ст. 171 НК РФ).

В главе 25 «Налог на прибыль организаций» НК РФ прямо не поименованы такие учитываемые при исчислении налога расходы, как стоимость подарков для деловых партнеров. А поскольку презенты, в частности сувениры и шампанское, являются безвозмездно переданным имуществом, в соответствии с пунктом 16 статьи 270 НК РФ они не могут быть учены при определении налоговой базы по налогу на прибыль.

Конечно, можно возразить и сослаться на пункт 49 статьи 264 НК РФ, по которому учитываются и иные расходы, связанные с производством и реализацией. Главное, чтобы они соответствовали критериям, установленным статьей 252 НК РФ, а именно такие расходы должны быть экономически обоснованны и документально подтверждены.

На наш взгляд, в случае, если организация примет такие расходы на затраты на основании подпункта 49 статьи 264 НК РФ, велик риск возникновения разногласий с проверяющими. Контролирующие органы не признают эти расходы экономически обоснованными и не примут аргументы по экономической целесообразности произведенных расходов, а в силу прямого указания подпункта 16 статьи 270 НК РФ снимут с затрат расходы на подарки контрагентам. И тогда свою правоту придется доказывать в зале суда.

Как видите, с бухгалтерским учетом проблем не возникает, чего нельзя сказать о налоговом учете. Проанализировав все возможные налоговые риски, бухгалтеру нужно принять решение, будут ли такие расходы учтены при налогообложении прибыли или нет. При положительном решении придется собрать большое количество доказательств для суда, поскольку налоговые органы такой лакомый кусочек мимо себя не пропустят.

У подарков есть экономическая целесообразность!

Принимая во внимание, что в налоговом законодательстве не используется понятие экономической целесообразности и не регулируются порядок и условия ведения финансово-хозяйственной деятельности, обоснованность расходов, уменьшающих в целях налогообложения полученные доходы, не может оцениваться с точки зрения их целесообразности, рациональности, эффективности или полученного результата. В силу принципа свободы экономической деятельности (ч. 1 ст. 8 Конституции Российской Федерации) налогоплательщик осуществляет ее самостоятельно

на свой риск и вправе самостоятельно и единолично оценивать ее эффективность и целесообразность. При этом обязанность проверки экономической обоснованности произведенных налогоплательщиком расходов возложена на налоговые органы.

Лесников Игорь Дмитриевич,

бухгалтер, г. Углич

Вручение новогодних подарков деловым партнерам: как отразить в 1С

Действующее законодательство не запрещает организациям делать подарки своим деловым партнерам (юридическим лицам – клиентам, покупателям, поставщикам) и их представителям (физическим лицам). Обычно целью вручения подарков является поддержание положительного имиджа организации и укрепление деловых связей, а вручение подарков приурочивается к праздничным и знаменательным датам.

Безвозмездная передача вещей в собственность другой стороны с гражданско-правовой точки зрения является дарением (п. 1 ст. 572 ГК РФ). Если дарителем является юридическое лицо и стоимость подарка превышает три тысячи рублей, договор дарения должен быть совершен в письменной форме (п. 2 ст. 574 ГК РФ).

В соответствии со ст. 575 ГК РФ стоимость подарков ограничивается 3 000,00 руб. в отношениях между коммерческими организациями, а также в отношении получателей-физлиц, замещающих государственные и муниципальные должности, являющихся государственными и муниципальными служащими или служащими банка России, в связи с их должностным положением и исполнением служебных обязанностей.

Бухгалтерский учет подарков

Порядок отражения в бухгалтерском учете приобретенных организацией подарков к праздничным датам для своих деловых партнеров и их представителей нормативно не установлен и должен быть закреплен в учетной политике организации. На практике применяется несколько вариантов:

- стоимость приобретенных подарков относится в момент приобретения на счет прочих расходов 91.2 «Прочие расходы» (п. 12 ПБУ 10/99), а для контроля за движением подарков организуется их учет на забалансовом счете;

- приобретенные подарки учитываются в составе материально-производственных запасов на счете 10 «Материалы»;

- приобретенные подарки учитываются в составе товаров на счете 41 «Товары».

Если подарки к праздничным датам по учетной политике организации учитываются как МПЗ или товары и их стоимость не была учтена в расходах ранее в момент приобретения, то их стоимость включается в прочие расходы при передаче получателю (абз. 5 п. 11, п. 16 ПБУ 10/99).

Сумма исчисленного с безвозмездной передачи подарков НДС учитывается в прочих расходах (абз. 5 п. 11, п. 16 ПБУ 10/99) и отражается в бухгалтерском учете записью по дебету счета 91.02 «Прочие расходы» и кредиту 68 «Расчеты по налогам и сборам» субсчет «Налог на добавленную стоимость».

Налоговый учет подарков

Стоимость безвозмездно переданных подарков не учитывается в расходах для целей налогообложения прибыли (п. 16 ст. 270 НК РФ, письмо Минфина РФ от 18.09.2017 № 03-03-06/1/59819). Доходов, признаваемых в целях главы 25 НК РФ, у передающей стороны также не возникает (письмо Минфина России от 27.10.2015 № 03-07-11/61618).

По общему правилу в целях учета НДС безвозмездная передача имущества (в данном случае дарение подарков) является реализацией и облагается НДС (абз. 2 пп. 1 п. 1 ст. 146 НК РФ). В связи с этим следует учитывать:

- НДС, предъявленный поставщиком при приобретении подарков, принимается к вычету в общем порядке, т. к. они используются в деятельности, облагаемой НДС (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

- В налоговом периоде, когда произошла передача подарков, необходимо исчислить и уплатить в бюджет НДС с их рыночной стоимости (п. 2 ст. 154, ст. 105.3 НК РФ). При определении налоговой базы по НДС при безвозмездной передаче товаров можно применять цены, указанные в первичных учетных документах по этой операции (письмо Минфина России от 04.10.2012 № 03-07-11/402). Моментом определения налоговой базы является день передачи подарка получателю (пп. 1 п. 1 ст. 167 НК РФ).

- Суммы НДС, исчисленные при передаче подарков, в расходы по налогу на прибыль не включаются (п. 16 ст. 270 НК РФ).

- Если подарки вручаются физическим лицам, то, поскольку они не являются плательщиками НДС, счета-фактуры при передаче им подарков в адрес каждого физического лица можно не выставлять, а для отражения операции в книге продаж составить бухгалтерскую справку-расчет или сводный документ, содержащий суммарные (сводные) данные по указанным операциям (письмо Минфина России от 08.02.2016 № 03-07-09/6171).

Подарки, полученные физическими лицами от организаций, не облагаются НДФЛ при условии, что общая стоимость полученных физическим лицом в течение налогового периода (календарного года) подарков не превышает 4 000 руб. (10 000 руб. для отдельных категорий граждан) (ст. 216, п. 28 ст. 217 НК РФ, п. 33 ст. 217 НК РФ). Если размер подарков, переданных одному и тому же физическому лицу, в течение налогового периода не превысит 4 000 руб. (10 000 руб. для отдельных категорий граждан), то организация не признается в отношении этого физического лица налоговым агентом и не обязана предоставлять в налоговый орган в соответствии с п. 2 ст. 230 и п. 5 ст. 226 НК РФ сведения о его доходах (совместное письмо ФНС и Минфина РФ от 19.01.2017 № БС-4-11/787@).

Представители деловых партнеров организации не состоят с организацией в трудовых отношениях, подарки передаются им в рамках гражданско-правовых договоров, предметом которых является переход права собственности на имущество. На этом основании стоимость врученных подарков не облагается страховыми взносами (п. 4 ст. 420 НК РФ, п. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

Учитывая, что порядок признания стоимости подарков в расходах в бухгалтерском и налоговом учете различен (в бухгалтерском учете расходы признаются, а в налоговом – нет), в соответствии с ПБУ 18/02 в оценке расходов возникнет постоянная разница и будет признано соответствующее ей постоянное налоговое обязательство (ПНО). На счетах бухгалтерского учета признание ПНО отражается записью: Дт 99 «Прибыли и убытки» Кт 68 «Расчеты по налогам и сборам».

Оформление подарков в 1С:Бухгалтерии 8 ред. 3.0

Организация ООО «АвтоРемонт» закупила подарки к Новому году для наиболее значимых представителей (работников) своих деловых партнеров: термокружки Xiaomi в количестве 50 штук на общую сумму 59 000,00 руб., в т. ч. НДС 18% 9 000,00 руб. Подарки были вручены 24 декабря 2018 года. Стоимость одного подарка составила 1 180 руб., в т. ч. НДС 18% 180,00 руб.

По учетной политике организации подарки к праздничным датам до их выдачи получателям учитываются на счете 10.01 «Материалы».

ООО «АвтоРемонт» использует общую систему налогообложения (ОСН), метод начисления и ПБУ 18/02 (в текущей редакции).

Подарки клиентам — налоговые последствия

«Прибыльный» учет

Дарить подарки партнерам и клиентам чиновники не запрещают. Главное — чтобы это было без ущерба для госбюджет а Письма Минфина от 18.09.2017 № 03-03-06/1/59819 , от 08.10.2012 № 03-03-06/1/523 . То есть «подарочные» затраты нельзя учитывать при расчете налога на прибыл ь п. 16 ст. 270 НК РФ .

А все потому, что дарение подарков является безвозмездной передачей имущества. Причем аргументы, что эти действия направлены на укрепление деловых связей или на удержание клиентов и стоимость подарка соответствует нормам ГК РФ (не выше 3 тыс. руб.) подп. 4 п. 1 ст. 575 ГК РФ , здесь не работают.

Поэтому безопаснее профинансировать затраты на подарки за счет чистой прибыли.

Хотя иногда можно списать «подарочные» затраты в качестве представительских или рекламных расходов.

Ситуация 1. Алкогольные подарки — в представительские расходы

Если вы решили подарить контрагентам спиртное, конфеты, то их стоимость можно учесть в «прибыльных» целях как представительские расход ы подп. 22 п. 1 ст. 264 НК РФ . Ведь перечень представительских затрат в НК РФ не конкретизирован. К тому же Минфин разрешает учитывать в их составе расходы на приобретение алкогол я Письма Минфина от 25.03.2010 № 03-03-06/1/176 , от 16.08.2006 № 03-03-04/4/136 .

Поскольку оборот алкоголя контролируется государством, то, чтобы у вас не возникло проблем из-за отсутствия лицензии на его закупк у п. 16 ст. 2, п. 2 ст. 18 Закона от 22.11.95 № 171-ФЗ ; ч. 3 ст. 14.17 КоАП РФ , лучше алкогольные подарки приобретать в рознице за наличные.

Только нужно помнить, что, во-первых, представительские расходы в целях налогообложения подлежат нормированию: включаются в базу в размере не более 4% от расходов на оплату труда за этот отчетный (налоговый) перио д п. 2 ст. 264 НК РФ .

Во-вторых, нужно правильно оформить документы. Из них должно быть видно следующее:

• средства потрачены на проведение официального приема клиентов по бизнесу, а не на организацию развлечений и отдых а п. 2 ст. 264 НК РФ ;

• приобретенными конфетами и спиртным угощали гостей на переговорах, а не вручили их в качестве подарка.

Для начала руководителю нужно издать приказ о проведении мероприятия, его целях и задачах. В нем также стоит отразить список лиц компании, участвующих в официальной встрече, и порядок выдачи денег под отчет на представительские расходы. Вот образец приказа.

Общество с ограниченной ответственностью «Софт-трейд»

Приказ № 158

В целях поддержания делового сотрудничества и увеличения объема продаж продукции

1. Провести 20.12.2017 переговоры с представителями ООО «Мос-торг» по вопросу увеличения в первом полугодии 2018 г. объема продаж продукции ООО «Софт-трейд» по договору от 05.06.2017 № 42.

Место проведения переговоров — г. Москва, ул. Удальцова, д. 118.

2. Включить в план официальной встречи следующие мероприятия: презентацию нового программного продукта «ERP 2.0», проведение переговоров.

3. Организовать буфетное обслуживание участников переговоров.

4. Привлечь к участию в переговорах следующих сотрудников ООО «Софт-трейд»:

— генерального директора С.И. Липина;

— коммерческого директора А.Ю. Панина;

— начальника отдела продаж Н.Т. Суслова.

5. Ответственным за организацию и проведение мероприятия назначить коммерческого директора А.Ю. Панина и поручить ему подготовить и представить на утверждение генеральному директору:

— смету расходов на проведение официальной встречи и переговоров — в срок до 15.12.2017;

— отчет о проведенном мероприятии и переговорах — в срок не позднее 26.12.2017.

6. Главному бухгалтеру Т.И. Тимохиной обеспечить выдачу денежных средств А.Ю. Панину согласно утвержденной смете расходов на проведение официальной встречи и переговоров.

| Генеральный директор |

| Коммерческий директор |

| Начальник отдела продаж |

| Главный бухгалтер |

Особенности дарения подарков контрагентам

Особенности дарения подарков контрагентам