- Акт на списание подарков

- Комиссия

- Сопутствующие документы

- Обязателен ли учет

- Составные части

- Обязательно ли составлять договор

- Материальная помощь

- Приз – отличия

- Порядок документального оформления

- Порядок учета расходов на новогодние подарки детям сотрудников. Примеры

- Налог на добавленную стоимость (НДС)

- Налог на доходы физических лиц (НДФЛ)

- Страховые взносы

- Налог на прибыль организаций

- Применение ПБУ 18/02

- Бухгалтерский учет

- Учет подарков в составе прочих расходов

- Учет подарков в составе материально-производственных запасов

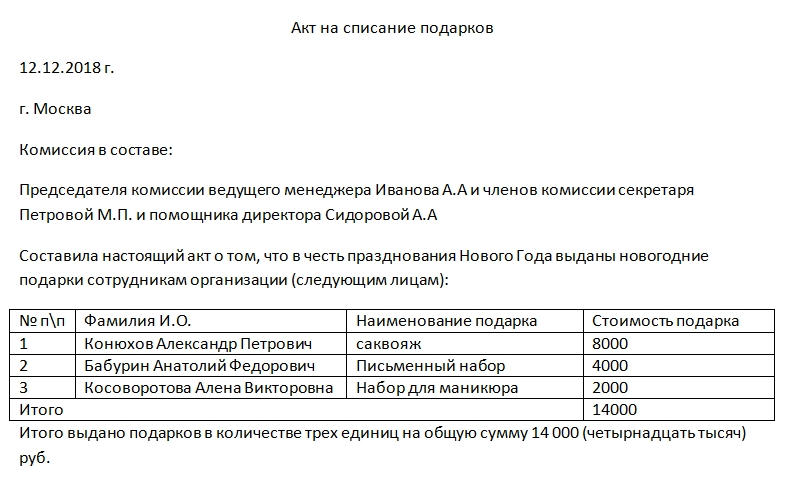

Акт на списание подарков

Акт на списание подарков является неотъемлемой частью документов каждой организации, которая производила выдачу подарков своим сотрудникам либо другим физическим лицам. А она имеет право это делать согласно 191 статье Трудового кодекса.

Комиссия

Перед составлением акта на списание собирается специальная комиссия. Они должна состоять не менее чем из трех человек. Избирается председатель этой комиссии. Каждый из членов собранной группы должен быть уведомлен о том, что сообщение ложных сведений в официальных бумагах карается по закону.

Все члены комиссии проверяют соответствие указанных в бумаге данных с реальным положением дел. Своими подписями в документации они свидетельствуют о найденном полном совпадении. Если один из членов комиссии имеет особое мнение по поводу представленных цифр, то он все равно подписывается, но оформляет свою позицию в виде приписки или приложения к акту.

Иногда создание комиссии прописывается в приказе руководителя о проведении праздничных мероприятий в организации.

Сопутствующие документы

Помимо акта на списание подарков, руководителю либо другому организующему праздник лицу необходимо составить и представить на подпись:

- Приказ руководителя.

- Программу проведения мероприятия.

- Список участников торжественного обеда либо ужина (если таковой предвидится).

- Смету расходов на проведение. Она в первую очередь передается в бухгалтерию компании.

- Ведомости выдачи подарков. Главная часть в ней – таблица со списком одаряемых и их подписей. Ведомость является основанием для составления акта на списание подарков.

Только после юридически грамотного оформления этой документации можно приступать к формированию акта.

Обязателен ли учет

Во многих организациях ситуация с выдачей презентов пущена на самотек. Бухгалтерам это кажется несерьезным. Однако они меняют свое мнение при проведении проверок контролирующих органов. Ведь любая хозяйственная деятельность должна быть соответствующим образом задокументирована, и дарение является одним из видов хозяйственной деятельности компании.

Составные части

Акт на списание подарков не имеет установленного унифицированного образца. В соответствии с существующей законодательной базой он составляется в свободной форме. Главное, чтобы она была прописана в учетной политике организации и соответствовала принятым нормам. Все они прописаны в 9 статье закона о бухучете.

В предлагаемых для скачивания бланке и образце документа присутствуют следующие части:

- Шапка. Она включает в себя: реквизиты компании в верхней части (в идеале акт печатается на бланке организации), наименование документа, его номер, дату подписания и город.

- Перечисление состава комиссии. Она должна насчитывать не менее пяти лиц, поставивших на бумаге свои подписи. Достаточно будет фамилии, инициалов и должности (если в состав комиссии входят сотрудники).

- Таблица с описанием подарков, их стоимости и тех, кому они были вручены.

- Повод для преподнесения презентов. В прилагаемом примере это Новый год.

- Сколько единиц выдано и на какую сумму.

- Упоминание о возможности списания перечисленных ценностей с учета.

- Подписи членов комиссии. По возможности – печать организации.

Стоит отметить, что акт на списание не будет иметь юридической силы без ведомости выдачи с подписями одаряемых.

Обязательно ли составлять договор

Договор дарения обязательно заключать в письменной форме с постановкой всех подписей и печатей, если цена презента (подарочного сертификата либо просто вручаемых денежных средств) превышает 3 тыс. рублей.

Если стоимость сувенирной продукции, цветов, парфюмерной продукции и прочего составляет менее 3 тыс. рублей на человека, то договор может составляться и в устной форме. Но остальная документация остается обязательным условием для возможности законного списания.

Этот вид налога начисляется на сумму выданного подарка только в случае, если общая стоимость поощрений (либо стоимость одного выданного) превышает 4 тыс. рублей. Причем может быть выдано несколько презентов в разное время года.

Если ценный подарок (стоимостью более 3 тыс. рублей) выражается в денежной форме, то НДФЛ на него должен перечисляться в тот же день, когда он поступит на лицевой банковский счет (либо в руки) получателя.

Если же сотрудник получил ценный презент в виде какой-либо вещи, то вычитается НДФЛ в ближайший день выдачи денежных средств одариваемого. Это могут быть премия, аванс, основная часть заработной платы либо иная выплата.

Материальная помощь

Если подарки предназначаются для сотрудников организации, то их стоимость совмещают с выплачиваемой материальной помощью за весь год. Если общая стоимость выданных презентов и материальной помощи сотрудникам превышает 4 тыс. рублей, то компании придется начислять НДФЛ на стоимость свыше указанной.

Приз – отличия

В понятие «подарок» входит вся группа предметов, которые вручаются по случаю, к определенной дате. Например, 8 марта, 23 февраля, Новый год, день рождения работника. Понятие «приз» встречается в основном в учреждениях культуры, компаниях, которые работают в сфере организации культурно-массовых мероприятий. И вручение приза происходит за победу в каком-либо конкурсе. Его вручают за определенные заслуги. Так что в документации гораздо чаще фигурируют «подарки». Причем их официально подразделяют на ценные и неценные. Они отличаются рубежом стоимости в 3 тысяч рублей.

Порядок документального оформления

У каждой организации может быть свой подход к основному алгоритму дарения материальных ценностей и их списания. Главное, чтобы он:

- Учитывал требования налогового законодательства.

- Учитывал нормы гражданского законодательства.

- Учитывался бухгалтерией на забалансовом счете 07.

- Был учтен при уплате организацией положенных страховых взносов в пенсионный фонд.

- Был отражен в учетной политике компании.

Но без акта на списание подарков ни при каких обстоятельствах не обойтись.

Источник статьи: http://assistentus.ru/forma/akt-na-spisanie-podarkov/

Порядок учета расходов на новогодние подарки детям сотрудников. Примеры

Автор: Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС»

Многие работодатели дарят на Новый год подарки детям сотрудников. Это может быть сладкий подарок, игрушка, подарочный набор или пригласительный билет на новогоднее представление. Рассмотрим бухгалтерский учет и налогообложение операций по приобретению и выдаче новогодних подарков детям сотрудников организации.

Налог на добавленную стоимость (НДС)

Передача имущества на безвозмездной основе является реализацией и признается объектом налогообложения по НДС (абз. 2 пп. 1 п. 1 ст. 146 Налогового кодекса РФ).

Таким образом, товары, безвозмездно переданные работникам в качестве новогодних подарков для детей, являются объектом налогообложения по НДС (см., например, Письмо Минфина России от 22.01.2009 N 03-07-11/16).

Согласно п. 2 ст. 154 НК РФ при реализации товаров на безвозмездной основе налоговая база по НДС определяется как стоимость указанных товаров, исчисленная исходя из цен, определяемых в порядке, аналогичном предусмотренному ст. 105.3 НК РФ (без учета НДС).

В рассматриваемом случае при безвозмездной передаче подарочных наборов работникам организация должна исчислить налоговую базу по НДС исходя из стоимости подарка (без НДС), указанной в документах, которыми оформлена передача детского подарка (в рассматриваемом случае считаем, что такими документами являются распоряжение руководителя о выдаче подарков с указанием их стоимости и ведомость выдачи подарков) (Письмо Минфина России от 04.10.2012 N 03-07-11/402). В данном случае эта стоимость соответствует рыночной стоимости подарка.

Согласно п. 1 ст. 166, п. 2 ст. 168 НК РФ сумма НДС, предъявляемая покупателю при реализации товаров, исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

При безвозмездной передаче товаров организация составляет счета-фактуры (п. 3 ст. 168 НК РФ).

Особого порядка заполнения счетов-фактур, составляемых при безвозмездной передаче товаров физическим лицам, нормативно не закреплено. По разъяснениям официальных лиц, счета-фактуры по товарам, передаваемым физическим лицам в качестве подарков, возможно составлять как отдельные — по конкретному физическому лицу, так и единые — по всем передаваемым товарам.

Составленные счета-фактуры регистрируются в книге продаж (п. 3 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137).

Сумма НДС, начисленная при безвозмездной передаче подарочных наборов, отражается записью по дебету счета 91, субсчет 91-2, в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам» (Инструкция по применению Плана счетов).

Поскольку передача подарков детям сотрудников признается объектом налогообложения по НДС, сумма НДС, уплаченная продавцу при приобретении подарков, может быть принята к вычету при наличии счета-фактуры, выставленного продавцом, и документов, подтверждающих уплату налога (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ, Письмо Минфина России от 10.04.2006 N 03-04-11/64, Постановление ФАС Московского округа от 12.03.2009 N КА-А40/1726-09).

Налог на доходы физических лиц (НДФЛ)

В целях исчисления НДФЛ стоимость безвозмездно переданных работникам подарочных наборов для детей признается доходом, полученным работниками в натуральной форме, и включается в налоговую базу для исчисления НДФЛ в соответствии с п. 1 ст. 210, пп. 2 п. 2 ст. 211 НК РФ.

Однако в соответствии с п. 28 ст. 217 НК РФ стоимость подарков, не превышающая за налоговый период 4000 руб., освобождается от налогообложения НДФЛ.

В связи с этим при получении от организации подарков для детей стоимостью менее 4000 руб. за налоговый период дохода, подлежащего налогообложению НДФЛ, у работников не возникает (см. также Письмо Минфина России от 08.06.2010 N 03-03-06/1/386).

Страховые взносы

Организации являются страхователями и плательщиками страховых взносов (пп. «а» п. 1 ч. 1 ст. 5 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»).

Объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений (ч. 1 ст. 7 Федерального закона N 212-ФЗ).

Поскольку взносами облагаются выплаты и вознаграждения только по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ или оказание услуг, с выплат и вознаграждений в пользу физических лиц, не связанных с организацией-страхователем указанными договорами, страховые взносы не начисляются.

Следовательно, при безвозмездной передаче новогодних подарков детям сотрудников страховые взносы не начисляются (Письмо Минздравсоцразвития России от 19.05.2010 N 1239-19, Постановление ФАС Восточно-Сибирского округа от 03.07.2012 N А58-5655/2011).

Поскольку между дарителем (организацией) и одаряемыми (детьми работников) отсутствуют трудовые отношения, стоимость новогодних подарков не является объектом обложения страховыми взносами от несчастных случаев на производстве и профессиональных заболеваний (ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», п. 3 Правил начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний, утвержденных Постановлением Правительства РФ от 02.03.2000 N 184).

Налог на прибыль организаций

В связи с тем, что подарочные наборы передаются детям работников безвозмездно, расходы организации, связанные с их приобретением, не учитываются при определении налоговой базы по налогу на прибыль на основании п. 16 ст. 270 НК РФ (Письмо Минфина России от 13.03.2009 N 03-04-06-01/59).

Кроме того, расходы на подарки для детей работников не связаны с производственными результатами работников и не носят стимулирующего характера.

Такие расходы относятся к затратам на оплату товаров для личного потребления работников, которые в состав расходов не включаются (п. 29 ст. 270 НК РФ).

Следовательно, стоимость таких подарков не может быть учтена в составе расходов в целях налогообложения прибыли (по данному вопросу см. также Письма Минфина России от 21.07.2010 N 03-03-06/1/474, от 08.06.2010 N 03-03-06/1/386, от 16.11.2007 N 03-04-06-02/208, от 09.11.2007 N 03-03-06/1/786).

Применение ПБУ 18/02

Стоимость приобретения подарочных наборов признается в качестве расходов в бухгалтерском учете, но не учитывается при формировании налоговой базы по налогу на прибыль.

Сумма НДС, начисленного при безвозмездной передаче такого имущества, также не учитывается в составе расходов в силу п. 16 ст. 270 НК РФ как расход, связанный с безвозмездной передачей (Письмо Минфина России от 08.12.2009 N 03-03-06/1/792).

Следовательно, на эти суммы возникают постоянная разница и соответствующее ей постоянное налоговое обязательство (ПНО) (п. п. 4, 7 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н).

Бухгалтерский учет

Бухгалтерский учет приобретения и выдачи подарков можно вести разными способами.

Учет подарков в составе прочих расходов

В целях бухгалтерского учета активом признаются хозяйственные средства, которые контролируются организацией в результате прошлых событий ее хозяйственной деятельности и которые должны принести ей экономические выгоды в будущем (п. 7.2 Концепции бухгалтерского учета в рыночной экономике России (одобрена Методологическим советом по бухгалтерскому учету при Минфине России, Президентским советом ИПБ РФ 29.12.1997)). Согласно п. 8.3 Концепции актив признается в бухгалтерском балансе, когда вероятно получение организацией экономических выгод в будущем от этого актива и когда стоимость его может быть измерена с достаточной степенью надежности.

В данном случае подарочные наборы изначально приобретены организацией для дальнейшей передачи работникам в качестве подарков. Следовательно, затраты организации на приобретение детских подарочных наборов не принесут ей экономические выгоды в будущем. В связи с этим, по нашему мнению, стоимость приобретенных подарочных наборов можно сразу учесть в составе прочих расходов (п. п. 4, 11 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н, п. 8.6.3 Концепции).

Прочие расходы отражаются по дебету счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы», и кредиту счета 60 «Расчеты с поставщиками и подрядчиками» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Для обеспечения сохранности подарочных наборов и контроля за их движением целесообразно организовать их учет за балансом на специально открытом для этих целей счете, например 012 «Имущество, предназначенное для передачи в качестве подарков». Списание подарков с забалансового учета производится по мере их передачи работникам.

В этом случае при оприходовании и передаче новогодних подарков детям сотрудников необходимо сделать следующие бухгалтерские проводки:

Дебет 91-2 Кредит 60

— принят к учету приобретенный новогодний подарок (без НДС);

Дебет 19 Кредит 60

— учтен «входной» НДС;

Дебет 99 Кредит 68/ПНО

— отражено постоянное налоговое обязательство;

Дебет 60 Кредит 51

— произведена оплата поставщику;

Дебет 68 Кредит 19

— принят к вычету «входной» НДС;

— отражен новогодний подарок за балансом (с учетом НДС);

— отражена передача новогоднего подарка (с учетом НДС);

Дебет 91-2 Кредит 68

Дебет 99 Кредит 68/ПНО

— отражено постоянное налоговое обязательство;

Учет подарков в составе материально-производственных запасов

Приобретенные организацией подарки могут учитываться в составе материально-производственных запасов в качестве товаров по фактической себестоимости, равной сумме затрат на их приобретение (п. п. 2, 5, 6 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденного Приказом Минфина России от 09.06.2001 N 44н).

В таком случае в бухгалтерском учете стоимость подарков отражается на счете 41 «Товары» или 10 «Материалы» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

При выдаче подарков работникам в учете производится запись по кредиту счета 41 или счета 10 и дебету счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы».

При оприходовании и передаче новогодних подарков детям сотрудников необходимо сделать следующие бухгалтерские проводки:

— принят к учету приобретенный новогодний подарок;

— учтен «входной» НДС;

Дебет 99 Кредит 68/ПНО

— отражено постоянное налоговое обязательство;

— произведена оплата поставщику;

— принят к вычету «входной» НДС;

Дебет 99 Кредит 68/ПНО

— отражено постоянное налоговое обязательство;

По распоряжению руководителя организации дети работников в возрасте до 14 лет обеспечиваются за счет организации детскими подарками к Новому году стоимостью 590 руб., в том числе НДС 90 руб.

В декабре приобретено 50 детских подарочных наборов с указанной стоимостью на сумму 29 500 руб., состоящих из различных кондитерских изделий и мягкой игрушки, которые переданы работникам. Оплата произведена в безналичной форме.

Операции по выдаче подарочных наборов следует отразить следующими проводками:

Содержание операций

Дебет

Кредит

Сумма, руб.

Первичный документ

Расходы на приобретение подарочных наборов отражены в составе прочих расходов

Распоряжение руководителя, Бухгалтерская справка

Отражено ПНО (25 000 x 20)

Отражен НДС, предъявленный продавцом в стоимости подарочных наборов,

подлежащий вычету (90 x 50)

Перечислены денежные средства продавцу за подарочные наборы (590 x 50)

Выписка банка по расчетному счету

Принят к вычету НДС, предъявленный при приобретении подарочных наборов

наборов отражена на забалансовом счете

Отгрузочные документы поставщика, Приходный ордер

Отражена безвозмездная передача работникам подарочных наборов для детей

Ведомость выдачи подарков, Бухгалтерская справка

Начислен НДС при передаче подарочных наборов (25 000 x 18%)

Источник статьи: http://www.audit-it.ru/articles/account/contracts/a73/858274.html