- Ведомость выдачи подарков

- Поводы

- Зачем оформлять

- Элементы ведомости

- Ограничения

- Бухгалтерская проводка

- Налоги и страховые взносы

- Особые случаи

- Сопутствующие документы

- Выдача подарков: образец ведомости

- Для чего нужна ведомость на подарки

- Как составить ведомость на выдачу подарков

- Какие документы нужно составить кроме ведомости

- Подводим итоги

- Какими документами оформляется выдача подарков сотрудникам

- Какие подарки бывают?

- Какими документами оформляется выдача ценного подарка?

- Какими документами оформляется выдача подарка к празднику?

- Подводим итоги

- Ведомость выдачи подарков: образец 2020

- Ведомость выдачи подарков

- Поводы

- Зачем оформлять

- Элементы ведомости

- Ограничения

- Бухгалтерская проводка

- Налоги и страховые взносы

- Особые случаи

- Сопутствующие документы

- Как правильно оформлять подарки сотрудникам в бухучете

- Что такое подарок

- Как оформлять подарки сотрудникам

- Упрощенная форма договора дарения

- Подоходный налог с подарков

- Когда удерживать НДФЛ с подарка

- Страховые взносы с подарков

- НДС с подарков

- Налог на прибыль с подарка

- Детские подарки

- Памятка по налогообложению подарков

- Бухучет подарков в НКО

- Бухучет подарков в бюджетном учреждении

- Учет подарков и сувениров: Минфин всех запутал

- Особенности сферы

- Суть проблемы

- Письма Минфина

- Составляем ведомость выдачи материальных запасов – образец

- Формы для бюджетников по приказу Минфина РФ от 30.03.2015 № 52н

- В каких случаях подойдет акт, а в каких — ведомость?

- Как заполнить ведомость на выдачу ТМЦ в бюджетном учреждении?

- Отдельные нюансы учета, влияющие на формирование ведомости

- Итоги

- Приобретение, учет и вручение сувенирной продукции и ценных подарков в учреждении

- Основания для приобретения сувенирной продукции и подарков.

- Выбор кода КОСГУ при совершении расходной операции.

- Принятие к учету сувенирной продукции и ценных подарков.

- Документальное оформление вручение сувенирной и подарочной продукции.

- Оформление ведомости на выдачу подарков

- Обзор понятия

- Важные параметры

- НДФЛ и страховые взносы

- Отображение в НДС и УСН

- Отражение в бухучёте

- Как документально подготовить ведомость на выдачу подарков

- Примеры приказов

- Прочие рекомендации

Ведомость выдачи подарков

Ведомость выдачи подарков оформляется в случаях, когда работодатель принял решение массово одарить своих сотрудников какими-либо безвозмездными поощрениями. Документ является оптимальным решением в ситуации, когда требуется подпись каждого сотрудника в том, что подарок получен.

Важно! Если подарки прописаны в трудовом договоре и являются поощрением за добросовестный труд, то они являются производственными премиями. Частью оплаты труда.

Именно в таких случаях и применима ведомость выдачи подарков. Подробные условия передачи подарка сотруднику оговариваются в 32 главе Гражданского кодекса Российской Федерации.

Поводы

Традиционные в нашей стране праздники, которые подразумевают (по желанию) выдачу материальных ценностей, всем известны. Это 8 марта, 23 февраля, 1 сентября, 1 июня – день защиты детей. Список можно продолжать долго, так как в каждой организации могут быть свои специфические профессиональные праздники.

Не стоит забывать о новогодних праздниках. В большинстве организаций принята выдача новогодних подарков детям сотрудников. Такой жест будет отличным показателем заботы со стороны работодателя.

Зачем оформлять

Казалось бы, подарок – благородный жест, не нуждающийся в документальном подтверждении. Однако для юридических лиц все сложнее. Обязательно нужно подтвердить факт передачи ценностей, так как в налоговой службе могут возникнуть вопросы относительно добрых намерений работодателя. Ведь от сотрудников взамен недобросовестными руководителями могут требоваться трудовые затраты. А это уже – выход за рамки закона, «серая» заработная плата. Что, естественно, приведет к административным наказаниям при проверках.

Элементы ведомости

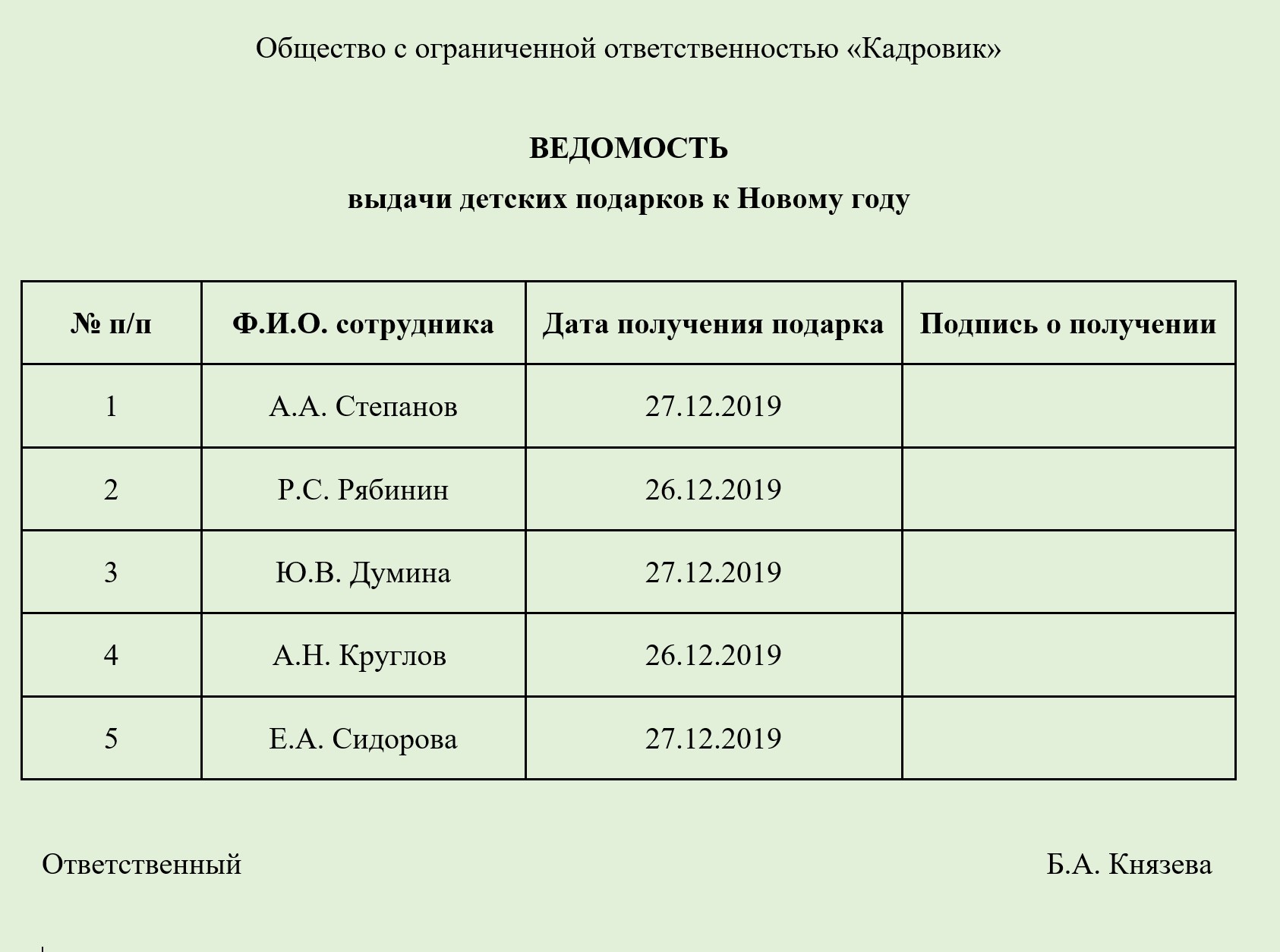

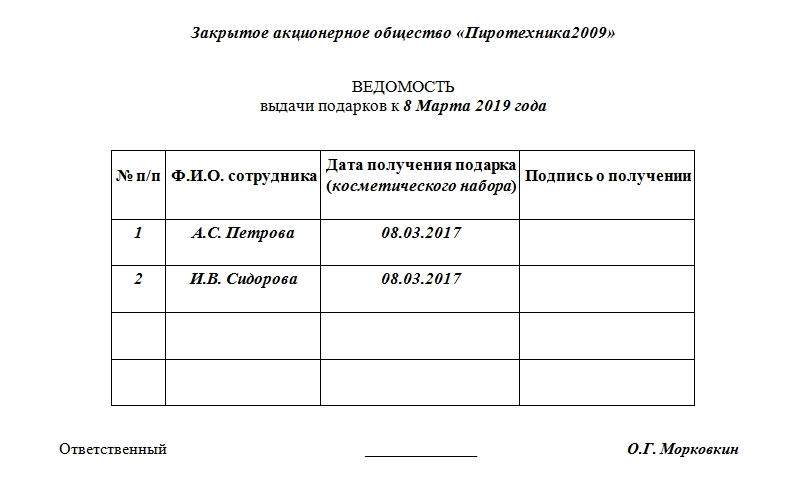

Оптимальной для оформления бумагой станет бланк предприятия, в верхней части документа должно быть расположено название компании. Если такого бланка нет, то при заполнении лучше указать наверху наименование компании, которая таким образом проявляет заботу о сотрудниках.

Под названием предприятия может находиться надпись «Ведомость выдачи подарков к …». Вместо пробела необходимо вписать, какой праздник побудил руководство к вручению подарков. Под этой надписью – таблица. Каждому сотруднику в ней должна отводиться отдельная строка. Столбцы таблицы должны содержать:

- Порядковый номер записи.

- ФИО одариваемого сотрудника.

- Личную подпись о получении.

- Дату получения подарка. В этом же столбце удобнее указывать вид вручаемых материальных ценностей (например, косметический набор), если они одинаковые для всех. Если подарки разные, то стоит прописывать названия индивидуально в отдельных строках и ввести для этого отдельный столбец.

Документ имеет свободную форму. Каждая организация вправе самостоятельно устанавливать количество строк и столбцов, которые должны содержаться в документе. Так, в случае с детскими новогодними подарками детей у сотрудника может быть несколько. К тому же возраст этих детей может быть не подходящий для вручения. Например, совершеннолетние.

В такой конкретной ситуации стоит ввести столбцы с количеством детей и датой их рождения. Так и поступает большинство организаций в преддверии новогодних торжеств, выдавая своим сотрудникам подарки для их детей.

Ограничения

Каким бы добросердечным ни был работодатель, закон ограничивает сумму подарков, которые могут выдаваться за один год службы. Точнее, не ограничивает, а старается отрегулировать этот процесс таким образом, чтобы вручение подарков не стало планомерным способом оплаты.

Для этого на безвозмездно передаваемые материальные ценности накладывается налог (конкретно — НДФЛ), если их стоимость составляет более 4 тыс. руб. на одного сотрудника в течение одного календарного года. Конечно, это будет зависеть и от формы подарка. Все случаи, когда из этого правила делаются исключения, подробно прописаны в 8 пункте 217 статьи Налогового кодекса.

Бухгалтерская проводка

В бухучете презенты работникам проходят как материально-производственные запасы. Сумма, которая составляет фактическую стоимость подарков, не облагается НДС и поступает на дебет счета 10 либо 41. Списание этой суммы производится в организации через субсчет 91 под названием «Прочие расходы». В некоторых случаях требуется составление счета-фактуры и регистрация его в книге продаж.

Налоги и страховые взносы

Затраченные средства на подарки по закону нельзя учитывать при расчете налога на прибыль. Особенно если учет налога производится с разницы дохода и расхода. А также это не считается оплатой труда.

Таким образом, в бухгалтерском учете подарки числятся, а в налоговом – нет.

Что же касается страховых взносов, то они отчисляются от стоимости подарков только в том случае, если они были прописаны в трудовых договорах или срочных контрактах работника. Если же был оформлен договор дарения, то страховые взносы с суммы подарков не выплачиваются.

Особые случаи

Если работодатель решил одарить какого-либо работника индивидуально по случаю, например, дня рождения, то никто не вправе это ему запретить. Однако нелогично будет в такой ситуации заводить ведомость. Достаточно будет договора дарения. Согласно п.2 574 статьи Гражданского кодекса такой договор оформляется обязательно, если общая сумма подарка превышает 3 тыс. руб.

Внимание! Договор дарения не должен содержать ссылок на нормативные акты организации, на должность или какие-либо профессиональные достижения сотрудника.

Иначе сотрудники органа налогового контроля могут причислить это к поощрению за труд и взыскать прилагающиеся налоги (плюс пени за не выполнение).

Сопутствующие документы

Ведомость выдачи подарков невозможна без издания приказа руководителя организации. Часто эти две бумаги совмещаются друг с другом. А ведомость в этом случае является приложением либо одним из пунктов приказа. Обязательной частью приказа будет перечень тех сотрудников, которым будут выдаваться презенты.

Источник статьи: http://assistentus.ru/forma/vedomost-vydachi-podarkov/

Выдача подарков: образец ведомости

Компания закупила подарки для сотрудников и планирует их вручить на корпоративе по случаю Нового года. Факт передачи презента работнику нужно оформить специальным документом — ведомостью. Рассмотрим, как составить этот документ в 2020 году, и ознакомимся с его образцом.

Для чего нужна ведомость на подарки

Основное назначение ведомости — подтвердить факт передачи сотруднику подарка. Ее составление необязательно, но желательно. Это избавит вас от лишних вопросов и претензий со стороны проверяющих органов.

С помощью ведомости также можно отследить, кому из сотрудников подарок не был вручен. Как правило, она составляется при выдаче подарков нескольким сотрудникам. Если в организации трудится всего один работник, ведомость на него составлять не нужно, а можно заключить договор дарения.

Как составить ведомость на выдачу подарков

Унифицированного бланка этого документа нет. Ведомость составляется в свободной форме с указанием следующих сведений:

- наименования организации (ФИО ИП);

- даты и места составления ведомости;

- названия документа;

- порядкового номера записи;

- ФИО сотрудников (их детей), которым вручается подарок;

- даты передачи подарка;

- подписи сотрудника, получившего подарок;

- названия подарка и его стоимости (не обязательно).

- ФИО ответственного лица.

Если подарок выдается не сотруднику, а его ребенку, в форме ведомости ничего менять не нужно, так как расписываться в ней в любом случае будет работник — как законный представитель.

Какие документы нужно составить кроме ведомости

Помимо ведомости потребуются:

- Приказ о проведении праздничного мероприятия.

Он нужен, если подарки будут вручать на корпоративе.

- Приказ о приобретении подарков.

Его можно не составлять отдельно, а объединить с приказом о выдаче подарков.

- Приказ о выдаче подарков.

На основании этого приказа происходит выдача подарков работникам. С его образцом вы можете ознакомиться в этой статье.

- Договор дарения.

Заключается с сотрудником в письменном виде, если стоимость подарка превышает 3 000 руб.

Подводим итоги

- Ведомость подтверждает факт выдачи подарков сотрудникам. Ее составление поможет избежать претензий со стороны проверяющих.

- Унифицированного бланка ведомости нет, она оформляется в свободной форме.

- Факт получения подарка сотрудник подтверждает своей подписью в ведомости.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник статьи: http://blogkadrovika.ru/vydacha-podarkov-obrazec-vedomosti/

Какими документами оформляется выдача подарков сотрудникам

Подарки персоналу нужно не только выдать, но и правильно оформить и учесть. Если этого не сделать могут возникнуть проблемы с контролирующими органами. Разберемся, какими документами сопровождается выдача подарков работникам в 2020 году.

Какие подарки бывают?

Порядок оформления и выдачи подарка зависит от основания, по которому он вручается:

- В качестве поощрения за добросовестный труд (ст. 191 ТК РФ).

Возможность награждения сотрудника ценным подарком прямо предусматривается ТК РФ, наравне с премией, благодарностью и почетной грамотой. Основанием его вручения является трудовой договор, а точнее осуществляемая работником деятельность.

- К празднику или памятному событию.

Такой подарок не связан с трудовой деятельностью сотрудника и передается ему безвозмездной основе. Основанием его выдачи выступает договор дарения, заключаемый в устной или письменной форме в зависимости от стоимости презента.

Рассмотрим подробнее, порядок документального оформления выдачи сотруднику указанных подарков.

Какими документами оформляется выдача ценного подарка?

Поощрение сотрудника ценным подарком за добросовестный и ответственный труд оформляется следующими документами:

- Представлением на поощрение (служебная записка).

Этот документ составляется непосредственным начальником сотрудника. В нем он описывает необходимость поощрения своего подчиненного, указывает его заслуги, послужившие основанием для принятия решения о поощрении. Представление или служебная записка направляется руководителю организации на рассмотрение. Ознакомиться с порядком и образцом составления этого документа вы можете в статье «Представление к поощрению (образец)».

- Приказом о поощрении.

Приказ составляется, как правило, на основании представления или служебной записки. Если руководитель может оценить работу сотрудника самостоятельно, то приказ выносится на основании его решения. Этот документ составляется по унифицированной форме Т-11 (если подарок вручается одному сотруднику) или Т-11а (если поощряется сразу несколько работников). Его можно оформить и в свободной форме, но лучше использовать типовой бланк. Это исключит риск возникновения претензий со стороны проверяющих, если у них возникнут сомнения в обоснованности такого поощрения. Подробную информацию о порядке заполнения этого документа вы можете узнать из статьи «Составляем приказ о поощрении сотрудника».

Данные о вручении ценного подарка вносятся в трудовую книжку и личную карточку сотрудника (п. 4 ст. 66 ТК РФ, п. 24 Правил ведения и хранения трудовых книжек, утв. Постановлением Правительства РФ от 16.04.2003 № 225).

Какими документами оформляется выдача подарка к празднику?

Выдачу подарка к празднику, памятной дате или событию, произошедшему в жизни сотрудника, нужно сопроводить следующими документами:

- Приказом о выдаче подарка.

Оформляется в свободной форме с указанием обязательных сведений о наименовании работодателя, реквизитах документа, перечне сотрудников, которым передается подарок и основаниях его вручения. В этом документе можно также дать поручение ответственному работнику на закупку подарков. Ознакомиться с порядком и образцом составления приказа на выдачу подарков по случаю Нового года этого вы можете в этой статье.

- Ведомостью выдачи подарков.

Этим документом подтверждается факт передачи работнику подарка. Составляется ведомость в свободной форме с указанием: кому передается презент, даты его передачи и подписи сотрудника его получившего. Также в нее можно внести стоимость подарка и его название. Ознакомиться с образцом составления ведомости можно в этой статье.

- Договором дарения.

Этот документ заключается в устной форме, если стоимость подарка не превышает 3 000 руб. Если дарителем выступает организация и стоимость подарка превышает 3 000 руб. договор дарения заключается только в письменной форме (п. 2 ст. 574 ТК РФ). Обратите внимание, что этот документ составляется лишь при вручении подарков, не связанных с трудовой деятельностью. Составить его можно и при стоимости презента менее 3 000 руб., это обезопасит вас от возможных претензий со стороны проверяющих органов .

Подводим итоги

- Подарок, вручаемый в качестве поощрения за труд, оформляется приказом по форме Т-11 или Т-11, а данные о нем вносятся в трудовую книжку.

- Подарок к празднику вручается на основании приказа о выдаче подарка и ведомости, подтверждающей передачу презента сотруднику.

- Если стоимость подарка к празднику превышает 3 000 руб. дополнительно нужно заключить договор дарения в письменной форме.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник статьи: http://blogkadrovika.ru/kak-pravilno-oformlyat-vydachu-podarkov-sotrudnikam-i-kakie-dokumenty-sostavlyat/

Ведомость выдачи подарков: образец 2020

Ведомость выдачи подарков

Ведомость выдачи подарков оформляется в случаях, когда работодатель принял решение массово одарить своих сотрудников какими-либо безвозмездными поощрениями. Документ является оптимальным решением в ситуации, когда требуется подпись каждого сотрудника в том, что подарок получен.

Важно! Если подарки прописаны в трудовом договоре и являются поощрением за добросовестный труд, то они являются производственными премиями. Частью оплаты труда.

Именно в таких случаях и применима ведомость выдачи подарков. Подробные условия передачи подарка сотруднику оговариваются в 32 главе Гражданского кодекса Российской Федерации.

Поводы

Традиционные в нашей стране праздники, которые подразумевают (по желанию) выдачу материальных ценностей, всем известны. Это 8 марта, 23 февраля, 1 сентября, 1 июня – день защиты детей. Список можно продолжать долго, так как в каждой организации могут быть свои специфические профессиональные праздники.

Не стоит забывать о новогодних праздниках. В большинстве организаций принята выдача новогодних подарков детям сотрудников. Такой жест будет отличным показателем заботы со стороны работодателя.

Зачем оформлять

Казалось бы, подарок – благородный жест, не нуждающийся в документальном подтверждении. Однако для юридических лиц все сложнее. Обязательно нужно подтвердить факт передачи ценностей, так как в налоговой службе могут возникнуть вопросы относительно добрых намерений работодателя. Ведь от сотрудников взамен недобросовестными руководителями могут требоваться трудовые затраты. А это уже – выход за рамки закона, «серая» заработная плата. Что, естественно, приведет к административным наказаниям при проверках.

Элементы ведомости

Оптимальной для оформления бумагой станет бланк предприятия, в верхней части документа должно быть расположено название компании. Если такого бланка нет, то при заполнении лучше указать наверху наименование компании, которая таким образом проявляет заботу о сотрудниках.

Под названием предприятия может находиться надпись «Ведомость выдачи подарков к …». Вместо пробела необходимо вписать, какой праздник побудил руководство к вручению подарков. Под этой надписью – таблица. Каждому сотруднику в ней должна отводиться отдельная строка. Столбцы таблицы должны содержать:

- Порядковый номер записи.

- ФИО одариваемого сотрудника.

- Личную подпись о получении.

- Дату получения подарка. В этом же столбце удобнее указывать вид вручаемых материальных ценностей (например, косметический набор), если они одинаковые для всех. Если подарки разные, то стоит прописывать названия индивидуально в отдельных строках и ввести для этого отдельный столбец.

Документ имеет свободную форму. Каждая организация вправе самостоятельно устанавливать количество строк и столбцов, которые должны содержаться в документе. Так, в случае с детскими новогодними подарками детей у сотрудника может быть несколько. К тому же возраст этих детей может быть не подходящий для вручения. Например, совершеннолетние.

В такой конкретной ситуации стоит ввести столбцы с количеством детей и датой их рождения. Так и поступает большинство организаций в преддверии новогодних торжеств, выдавая своим сотрудникам подарки для их детей.

Ограничения

Каким бы добросердечным ни был работодатель, закон ограничивает сумму подарков, которые могут выдаваться за один год службы. Точнее, не ограничивает, а старается отрегулировать этот процесс таким образом, чтобы вручение подарков не стало планомерным способом оплаты.

Для этого на безвозмездно передаваемые материальные ценности накладывается налог (конкретно — НДФЛ), если их стоимость составляет более 4 тыс. руб. на одного сотрудника в течение одного календарного года. Конечно, это будет зависеть и от формы подарка. Все случаи, когда из этого правила делаются исключения, подробно прописаны в 8 пункте 217 статьи Налогового кодекса.

Бухгалтерская проводка

В бухучете презенты работникам проходят как материально-производственные запасы. Сумма, которая составляет фактическую стоимость подарков, не облагается НДС и поступает на дебет счета 10 либо 41. Списание этой суммы производится в организации через субсчет 91 под названием «Прочие расходы». В некоторых случаях требуется составление счета-фактуры и регистрация его в книге продаж.

Налоги и страховые взносы

Затраченные средства на подарки по закону нельзя учитывать при расчете налога на прибыль. Особенно если учет налога производится с разницы дохода и расхода. А также это не считается оплатой труда.

Таким образом, в бухгалтерском учете подарки числятся, а в налоговом – нет.

Что же касается страховых взносов, то они отчисляются от стоимости подарков только в том случае, если они были прописаны в трудовых договорах или срочных контрактах работника. Если же был оформлен договор дарения, то страховые взносы с суммы подарков не выплачиваются.

Особые случаи

Если работодатель решил одарить какого-либо работника индивидуально по случаю, например, дня рождения, то никто не вправе это ему запретить. Однако нелогично будет в такой ситуации заводить ведомость. Достаточно будет договора дарения. Согласно п.2 574 статьи Гражданского кодекса такой договор оформляется обязательно, если общая сумма подарка превышает 3 тыс. руб.

Внимание! Договор дарения не должен содержать ссылок на нормативные акты организации, на должность или какие-либо профессиональные достижения сотрудника.

Иначе сотрудники органа налогового контроля могут причислить это к поощрению за труд и взыскать прилагающиеся налоги (плюс пени за не выполнение).

Сопутствующие документы

Ведомость выдачи подарков невозможна без издания приказа руководителя организации. Часто эти две бумаги совмещаются друг с другом. А ведомость в этом случае является приложением либо одним из пунктов приказа. Обязательной частью приказа будет перечень тех сотрудников, которым будут выдаваться презенты.

Как правильно оформлять подарки сотрудникам в бухучете

Что такое подарок

Гражданский и Трудовой кодексы РФ устанавливают определения:

- Презент, который не связан с трудовой деятельностью работника. Например, выдача сувениров к юбилею сотрудника или к празднику.

- Награждение сотрудника за трудовые заслуги. Например, за выполнение плана или за успешное оформление сделки работодатель решил премировать подчиненных сотрудников подарочными сертификатами, путевками, техникой или другими презентами.

По ч. 1 статьи 572 ГК РФ, подарком следует считать любую вещь (в том числе деньги, электронные и бумажные подарочные сертификаты и даже открытки), которую даритель передает получателю на безвозмездной основе. В нашем случае дарителем выступает работодатель, а получателем — один из подчиненных сотрудников. В таком случае составляется специальный документ — договор дарения.

Договор дарения обязателен только в том случае, когда вручаемый сувенир имеет стоимость более 3000 рублей, а дарителем выступает юридическое лицо — организация-работодатель. Если цена презента ниже обозначенной суммы, составлять договор дарения не обязательно.

Что делать, если получателей много? Например, к новому году директор производственного предприятия решил вручить дорогостоящие сувениры 1500 сотрудникам. Не заключать же договор дарения с каждым из работников предприятия. Выход из ситуации есть. Составьте многосторонний договор дарения, в котором дарителем выступает все тот же наниматель. А одаряемыми — все сотрудники компании, которых решено было наградить презентами. Такие нормативы закреплены в статье 154 ГК РФ.

Статья 191 ТК РФ определяет, что наниматель вправе поощрить подчиненного за достижения в трудовой деятельности. Стоимость презента является частью оплаты труда одаряемого, что влечет за собой соблюдение определенных норм налогового законодательства. Учитывайте, что передача такого сувенира оформляется не договором дарения, а регламентируется в трудовом договоре (соглашении, контракте).

По сути такой презент представляет собой премию, но только выданную не денежными средствами, а переданную в натуральной, то есть неденежной форме. Об особенностях премирования сотрудников по итогам года читайте в статье «Как рассчитать и начислить 13 зарплату».

Как оформлять подарки сотрудникам

Поощрение работников — это инициатива работодателя. Если руководитель решил вознаградить служащих в подарочной форме, требуется корректное оформление подарков сотрудникам. Работодателю потребуется:

- Распоряжение о приобретении и выдаче подарочной продукции.

- Ведомость выдачи сувениров сотрудникам.

- Договор дарения, при необходимости.

Начнем с приказа о вручении презентов. Чтобы приобрести сувенирную продукцию и вручить презенты в торжественной обстановке, требуется официальное распоряжение руководителя. Оформите его приказом по организации. Допустимо использовать унифицированные формы Т-11 или Т-11а. Разрешается и использовать произвольную форму. Приказ оформляйте по общим правилам. Список сотрудников перечислите в обязательном порядке. Допустимо выделить его в отдельное приложение к приказу.

Закон позволяет разделить распоряжения: в первом приказе закрепить конкретное указание ответственному работнику приобрести сувениры, сертификаты, подарки, открытки, а во втором — определить перечень сотрудников, которые будут удостоены награждений.

Затем сформируйте ведомость выдачи подарков сотрудникам. Документ составьте в произвольной форме. Удобнее всего для этого использовать таблицу, в которой будут указаны Ф.И.О., должность сотрудника, наименование подарка и его стоимость. Рекомендуем выделить отдельные графы для подписей одаряемых сотрудников и проставления даты вручения. Отметим, что подпись в ведомости является фактом получения презента. Дату получения сотрудник указывает собственноручно.

Далее придется составить договор дарения. Напомним, что заключение этого документа является обязательным при следующих условиях:

- Даритель — это юридическое лицо. То есть работодатель поощряет своих работников, их детей. Либо компания решила поощрить своих клиентов, контрагентов или деловых партнеров.

- Цена сувенира более 3000 рублей.

Если оба условия соблюдены, то договор дарения — это обязательный документ, только при его наличии и правильном оформлении возможна правомерная передача сувенира одаряемому.

Упрощенная форма договора дарения

Типовая форма является общей, то есть подойдет для разных вариантов дарения. Следовательно, применять обобщенный бланк не обязательно. Работодатель вправе ограничиться составлением договора дарения в простой письменной форме.

Чтобы упростить оформление, учтите в документе следующие обязательные реквизиты:

- Наименование документа.

- Дата и место составления.

- Наименование сторон: даритель и одаряемый сотрудник.

- Предмет соглашения, его характеристика и стоимость.

- Подписи сторон.

Примерный договор дарения в простой письменной форме выглядит так:

Подоходный налог с подарков

Налог на доходы физических лиц исчисляется со всех видов дохода гражданина. Исключений нет. Права на льготы и освобождения есть, а вот исключений нет. Даже презент сотруднику в натуральной форме (вещь, техника, посуда и даже ваза) подлежат обложению подоходным налогом.

Если дарителем выступает работодатель, то он и начисляет НДФЛ. Напомним, что работодатель выступает в роли налогового агента в отношении своих подчиненных. Организация ведет бухучет и налогообложение новогодних подарков по общему правилу: со всех доходов, которые были получены сотрудником от конкретного нанимателя, налоговый агент удерживает и перечисляет в бюджет НДФЛ.

Чиновники определили, что если совокупная стоимость всех подарков, полученных за отчетный год отдельным работником, не более 4000 рублей, то такой вид вознаграждения не облагается НДФЛ (пп. 2 п. 2 ст. 211, п. 28 ст. 217 НК РФ, Письмо Минфина № 03-04-06/16327 от 08.05.2013).

А это значит, что если вы в течение календарного года от работодателя получили, например, картину стоимостью 1500 рублей (независимо от праздничной даты), то НДФЛ удерживать не будут. Но учтите, что если вам вручат в этом же году еще один ценный презент, например, стоимостью 5000 рублей, то с 2500 рублей (5000 + 1500 – 4000) удержат НДФЛ.

Рассчитать налогооблагаемую базу по презентам просто:

- Суммируем цены всех полученных сувениров.

- Вычитаем сумму полагающейся льготы — 4000 рублей.

- С положительной разницы исчисляем НДФЛ по соответствующей ставке.

Ставки подоходного налога определяются в общепринятом порядке. С налоговых резидентов России удержат 13%. А если гражданин нерезидент, то ставка НДФЛ — 30%.

Кто такой резидент? Налоговым резидентом нашей страны считаются те граждане, которые проживают на территории Российской Федерации не менее 183 дней в отчетном периоде, то есть в календарном году.

Когда удерживать НДФЛ с подарка

Дата удержания и срок перечисления подоходного налога с полученных презентов зависит от формы, в которой передается этот презент. Обратите внимание:

- Если были подарены деньги, то подоходный налог удерживают в день, когда денежные средства были переданы одаряемому. Например, в день проведения новогоднего корпоратива. А перечислить удержанный НДФЛ в бюджет следует не позднее дня, следующего за датой вручения денег. К примеру, на следующий день после корпоративного мероприятия.

- Если поощрение произведено в вещественной форме, то как удержать 13% или 30% с нее? Налог придется удержать из заработной платы или иных сумм вознаграждения за труд. Причем удержите НДФЛ с ближайшей выплаты работнику — аванс за первую половину отработанного месяца, заработная плата за оставшуюся часть расчетного периода. А перечислить удержанный налог следует не позднее следующего дня за днем удержания.

Обратите внимание, что если компания не смогла удержать НДФЛ с сувенира по каким-либо причинам, то об этом следует уведомить ФНС в соответствующем порядке. Для этого заполните на сотрудника справку 2-НДФЛ с признаком налогоплательщика «2» и подайте отчетный документ в ФНС не позднее 1 марта года, следующего за отчетным.

Например, в 2020 году учреждение вручило сотруднику подарок стоимостью 5000 рублей. Удержать НДФЛ не представилось возможным (работник уволился). Следовательно, организация обязана подать 2-НДФЛ на работника до 01.03.2019.

В отчете стоимость сувенира отразите под кодом дохода 2720. Код дохода следует указывать в отношении всех видов поощрений, даже со стоимостью до 4000 рублей. Необлагаемую стоимость презента в 4000 рублей (вычет) укажите в соответствующих графах справки 2-НДФЛ под кодом вычета 501.

Вид презента не имеет никакого значения для целей налогообложения НДФЛ. То есть подоходный налог удерживается независимо от того, в рамках каких взаимоотношений он получен. Следовательно, исчислите налог с вознаграждений, полученных по договору дарения и по трудовому соглашению.

Страховые взносы с подарков

Обязательства работодателя по начислению социального страхования с презентов напрямую зависит от их вида. Если выдача подарков производится в рамках гражданско-правовых отношений, то есть по договору дарения, то начислять страховые взносы не нужно. Обратите внимание, что это условие касается только работников учреждения.

Если подарок вручают гражданину, который не состоит с организацией в трудовых отношениях (сувенир клиенту), то начислять обеспечение по страхованию не нужно. Причем наличие договора дарения не играет никакой роли (п. 1, 4 ст. 420 НК РФ, п. 1 ст. 20.1 закона № 125-ФЗ, Письма Минфина от 04.12.2017 № 03-15-06/80448, Минтруда от 27.10.2014 № 17-3/В-507).

Когда подарок вручается в рамках трудового договора в качестве вознаграждения работника за труд, определенные достижения и прочие трудовые условия, начислять страховые взносы нужно.

Следовательно, чтобы избежать дополнительных расходов на выплату страховых взносов с подарков сотрудникам, заключается договор дарения. Повторимся, что стоимость презента не важна. Не имеет значения и форма подарка, будь то вещь, сертификат или деньги. Если письменный договор дарения имеется, то наниматель не платит взносы в ФНС и Соцстрах. В результате база для начисления страховых взносов отсутствует.

НДС с подарков

По пп. 1 п. 1 ст. 146 НК РФ и мнению экспертов Минфина (Письмо № 03-07-11/16 от 22.01.2009), подарок — это безвозмездно переданная ценность, приуроченная к праздничной или знаменательной дате, которая облагается налогом на добавленную стоимость. Организация, презентовавшая сувениры, должна начислить НДС и принять к вычету сумму входного налога (при наличии счета-фактуры). По итогам проведения операционный результат нулевой, так как начисленная и списанная суммы аналогичны друг другу.

Налоговой базой при расчете НДС выступает стоимость сувенира, а сам налог рассчитывается по 18% ставке (п. 3 ст. 164 НК РФ).

Если подаренную ценность оформить как вознаграждение особо отличившимся работникам, то есть включить в положения об оплате труда и премировании возможность такого поощрения, то презенты не будут реализационными и на них не начисляется НДС. Налог на добавленную стоимость на сумму дара, переданного сотрудникам в денежной стимулирующей форме, не начисляется.

Если учреждение находится на УСН и не платит НДС, то вычет не применяется, так как входной налог в организации невозможен. На упрощенке в случае дарения уплачивать НДС нет необходимости (п. 2 ст. 346.11 НК РФ).

Если в организации установлена общая система налогообложения или ЕНВД, то НДС на тематические сувениры для работников начисляется по общим правилам (п. 4 ст. 346.26 НК РФ), так как дарение не является той деятельностью, в связи с которой организация была переведена на режим ЕНВД.

Налог на прибыль с подарка

Письма Минфина России № 03-04-06/6-329 от 22.11.2012 и № 03-03-06/1/653 от 19.10.2010 устанавливают, что при налогообложении прибыли стоимость презентов не учитывается (п. 16 ст. 270 НК РФ), так как они считаются безвозмездно переданным имуществом. Учет подарков сотрудникам в бухгалтерском учете включает сумму начисленного НДС в состав счета «Прочие расходы», тогда как в НУ при безвозмездной передаче стоимость дарения не учитывается. Итогом является образовавшаяся разница и постоянные налоговые обязательства учреждения (ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»).

Если подарки приравниваются к расходам на оплату труда, стимулирующую сотрудников по итогам работы, то эти затраты учитываются в налоге на прибыль (п. 25 ст. 255 НК РФ). Расчетчику надлежит продемонстрировать определенные доказательства, что дарение — это поощрение за достижение высоких производственных результатов.

Зарплатные нормативно-правовые акты налогоплательщика должны подтверждать возможность таких операций, необходимо включить пункты о поощрении в положения и коллективный договор. Оформляют вручение следующим образом:

- Готовится приказ или распоряжение руководителя о премировании особо отличившихся сотрудников. В приказе необходимо сослаться на конкретный пункт положения о премировании.

- Составляется список награжденных сотрудников и реестр с подписями работников о получении вознаграждения.

Детские подарки

Есть ли отличия при вручении подарков детям сотрудников?

Ведь практически в каждом учреждении детям сотрудников дарят сладкие новогодние коробки. Исключений для оформления таких презентов не предусмотрено. Вот как ведется бухгалтерский и налоговый учет новогодних подарков детям сотрудников:

- НДФЛ исчисляйте, если сумма всех подарков превышает 4000 рублей. Пример: сотрудница получила сувенир на 8 марта (500 рублей), презент на юбилей компании (3000 рублей), а к Новому году ей выдали два кулька (1000 рублей каждый). Суммируем стоимость всех подарков за календарный год: 500 + 3000 + 1000 + 1000 = 5500 рублей. С суммы превышения придется удержать НДФЛ: 5500 – 4000 = 1500 рублей. Ставку применяйте в зависимости от статуса налогоплательщика: резиденту — 13%, нерезиденту — 30%.

- Страховые взносы в отношении подарков детям сотрудников не начисляются. Такие презенты не являются вознаграждениями за труд и не имеют никакого отношения к трудовым взаимоотношениям между работодателем и наемным сотрудником.

- При исчислении налога на прибыль затраты на приобретение сувениров детям сотрудников не учитывайте.

- НДС начисляйте на покупную стоимость подарка без НДС, а если дарите собственную произведенную продукцию, то НДС начисляйте на себестоимость продукции.

Не забудьте оформить детские кульки соответствующим образом. Издайте приказ о выдаче подарков, создайте ведомость вручения. Расписываться в получении должны сотрудники — родители деток, которым будут выдаваться кульки на Новый год.

Памятка по налогообложению подарков

Предлагаем простую и удобную для работы бухгалтера таблицу-памятку, которая позволит быстро определить, как правильно вести бухучет детских новогодних подарков и сувениров для самих сотрудников организации.

Вид налогового обременения

Подарок, переданный в рамках гражданско-правовых взаимоотношений

Подарок, врученный в рамках трудовых взаимоотношений (как вознаграждение за труд)

Удерживайте НДФЛ по соответствующей ставке налогообложения со стоимости сувенира, превышающей 4000 рублей.

Вознаграждение стоимостью до 4000 рублей не облагайте.

Страховое обеспечение (ОПС, ОМС, ВНиМ, НС и ПЗ)

Заключите договор дарения, чтобы исключить проблемы с контролерами.

Начисляйте со всей стоимости по общим тарифам страхового обеспечения.

Начисляйте НДС в установленном порядке.

Исключите стоимость презента, врученного в рамках трудовых отношений, из базы для начисления НДС.

Налог на прибыль или УСН

Не учитывайте в расходах при исчислении налоговой базы.

Учитывайте в расходах при исчислении налоговой базы.

Бухучет подарков в НКО

Как учесть новогодние сувениры в бухгалтерском учете НКО? Для этого составьте следующие проводки в зависимости от ситуации:

- Если вознаграждение осуществляется в виде премии за высокие результаты в работе:

- начисление стимулирования сотрудника в виде премии в составе зарплатных расходов — Дт 20, 21, 23, 25, 26, 29, 44 Кт 70;

- начисление страховых взносов — Дт 20, 21, 23, 25, 26, 29, 44 Кт 69;

- работник получил премиальное вознаграждение — Дт 70 Кт 91.1, 90.1;

- удержание подоходного налога — Дт 70 Кт 68;

- учет величины премии в расходах учреждения — Дт 91.2, 90.2 Кт 10, 41;

- начисление НДС — Дт 91.2, 90.3 Кт 68.

- Если работнику вручается новогодний сувенир стоимостью свыше 4000 руб.:

- учет стоимости покупки в составе расходов — Дт 91.2 Кт 10, 41;

- начисление НДС — Дт 91.2 Кт 68;

- начисление постоянного налогового обязательства — Дт 99 Кт 68;

- удержание НДФЛ с сотрудника — Дт 70 Кт 68.

Бухучет подарков в бюджетном учреждении

Бухгалтерский учет бюджетного учреждения имеет существенные отличия от бухучета НКО. В первую очередь обратите внимание, что расходы на приобретение сувениров для сотрудников бюджетной сферы следует отражать по КВР 244 «Прочие закупки товаров, работ и услуг».

Составляйте проводки в зависимости от типа учреждения.

Учет подарков и сувениров: Минфин всех запутал

Деятельность многих учреждений бюджетной сферы связана с проведением массовых или публичных мероприятий: спортивные соревнования, юбилейные торжества, конкурсы юных талантов, научные конференции и т.д. На таких мероприятиях его участникам и призерам вручаются памятные подарки и сувениры. Еще в прошлом году бухгалтерский учет подарков и сувениров не вызывал особых вопросов у бухгалтеров, но в 2019 году возникли проблемы. Найти оптимальное решение не помогли и разъяснения Минфина России.

Особенности сферы

Подарки и сувениры, которые распространяются учреждениями на массовых и публичных мероприятиях чаще всего содержат символику мероприятия или организатора: ручки, календари, брелки, блокноты и т.п. Для подтверждения факта проведения мероприятия в бухгалтерию может представляться фотоотчет. Соответственно в бухгалтерском учете отражаются хозяйственные операции по приобретению, оприходованию и списанию таких подарков и сувениров.

Еще в прошлом году такие объекты учета согласно пункту 345 Инструкции № 157н отражались на забалансовом счете 07 «Награды, призы, кубки и ценные подарки, сувениры». А их приобретение производилось по статье 290 «Прочие расходы» КОСГУ и, затем они, как правило, сразу списывались на нужды учреждения.

Суть проблемы

Что интересно — в текущем году в порядке учета подарков и сувениров, предусмотренном Инструкцией № 157н ничего не изменилось. Но брожение умов вызвал приказ Минфина России от 29.11.2017 № 209н, вступивший в силу с 1 января 2019 года. Согласно этому приказу по подстатье 349 «Увеличение стоимости прочих материальных запасов однократного применения» КОСГУ следует производить оплату договоров на приобретение (изготовление) объектов, относящихся к материальным запасам однократного применения, в частности, и подарочной и сувенирной продукции, не предназначенной для дальнейшей перепродажи (в том числе: поздравительных открыток и вкладышей к ним; приветственных адресов, почетных грамот, благодарственных писем, дипломов и удостоверений лауреатов конкурсов для награждения и тому подобное; цветов и т.п.). Но так как с применением КОСГУ 349 отражаются операции по балансовому счету 10500 «Материальные запасы», то, если следовать букве Приказа № 209н, всю сувенирную продукцию надо ставить на баланс. А это не всегда удобно и целесообразно! Кроме того, никто не отменял учета подарков и сувениров на забалансовом счете 07.

Активное обсуждение возникшей проблемы на портале Клерка велось с января по апрель. Одни участники обсуждения склонялись к целесообразности учета подарков в отдельных случаях на балансовом счете, других напрягал параллельный учет, как на балансе, так и за балансом. Высказывались предположения, что Минфин в Приказе № 209н просто ошибся и имел в виду совсем иное. В итоге многие решили вести учет одновременно как по балансовому счету 10500, так и по забалансовому 07 — во всяком случае, это удовлетворит как требованиям Приказа № 209н, так и положениям Инструкции № 157н.

Письма Минфина

— если сувениры и подарки поступают сначала на склад, то их нужно приходовать на 10536 349, а затем с момента выдачи со склада до момента вручения учитывать на забалансовом счете 07;

— а если сувениры и подарки приобретаются и сразу вручаются, то такие расходы надо сразу относить на счет 40120 272.

Логика в позиции Минфина есть, но его предложения, еще больше запутали бухгалтерское сообщество.

Во-первых, если подарки и сувениры подлежат учету на балансовом счете, значит ли это, что они являются активом согласно требованиям Федерального стандарта «Концептуальные основы», утвержденного приказом Минфина России от 31.12.2016 № 256н? Ведь в соответствии с пунктом 36 данного стандарта активом признается имущество, от которого ожидается поступление полезного потенциала или экономических выгод. А какие выгоды и потенциал ожидать от подарков и сувениров, раздаваемых детям, ветеранам или спортсменам? Поэтому учет таких предметов за пределами баланса, то есть на счете 07, согласно требованиям Инструкции № 157н выглядит более целесообразным.

Во-вторых, Приказ № 209н предполагает приобретение подарков и сувениров по КОСГУ 349, но Инструкция № 157н не содержит бухгалтерских записей, позволяющих произвести списание, минуя балансовый счет 10500, сразу на счет 40120 272. Очевидно, что до появления в Инструкции № 157н необходимых проводок, последовать совету Минфина не получится. Кроме того, при этом возникают сомнения в корректности формирования ряда показателей отчетности. Тем не менее, Минфин сообщил, что при подготовке очередных изменений в Инструкцию № 157н приведенный в письме порядок отражения в бухгалтерском учете сувениров будет уточнен.

Спустя месяц Минфин России предпринял еще одну попытку разъяснить свою позицию о приобретении подарков (сувенирной продукции), направив письмо от 26 апреля 2019 г. № 02-07-07/31230. В этом письме в целом повторяется смысл предыдущего письма от 14 марта. При этом уточняется, что подарки и сувенирная продукция, по мнению Минфина, являются материальными ценностями, которые следует учитывать на балансовом счете 10500 «Материальные запасы». Далее финансовое ведомство даже предполагает, что подарки и сувениры могут быть «реклассифицированы», то есть перестать быть таковыми. Наверное, это можно изобразить так: руководитель учреждения принял решение шариковые ручки и календари с логотипом учреждения не раздавать на праздниках, а отправить на нужды учреждения (раздать в подразделения). Но тут возникает вопрос с целевым использованием средств: ведь подарки и сувениры приобретаются за счет средств, выделенных непосредственно для проведения соответствующих мероприятий. Если сувенирку, например, раздать в подразделениях учреждения, то очевидно, что программа мероприятий не будет выполнена полностью!

В письме от 26 апреля 2019 г. № 02-07-07/31230 Минфин все же допускает списание подарков и сувениров сразу счет 040120272, но только в том случае, если порядок проведения торжественных и протокольных мероприятий, утвержденный субъектом учета, не предусматривает их хранение(на складах учреждения).Но для того, чтобы воспользоваться таким разъяснением Минфина в учреждении должно быть разработаны и утверждены:

— порядок проведения торжественных и протокольных мероприятий, которым НЕ предполагается хранение подарков и сувениров до момента их вручения;

— соответствующие положения в учетной политике.

При наличии этих локальных актов бухгалтера смогут сократить число учетных операций и немного облегчить себе работу. Но как уже было сказано выше, в Инструкции № 157н пока не содержится учетных операций, позволяющих списывать материальные запасы на счет 40120272, минуя счет 10500.

Из содержания упомянутых писем Минфина: финансовое ведомство настаивает на том, что подарки и сувениры — это материальные ценности, являющиеся активом, то есть обладающие полезным потенциалом и экономической выгодой. Тут намечается некоторая интрига, так как положения Гражданского кодекса, Налогового кодекса, федеральных стандартов учета не согласуются с такой позицией Минфина. Поэтому рекомендуем внимательно следить за развитием событий!

Составляем ведомость выдачи материальных запасов – образец

Формы для бюджетников по приказу Минфина РФ от 30.03.2015 № 52н

В то время как для коммерческих предприятий появляется все большая свобода в оформлении первички, документацию для предприятий бюджетной сферы продолжают регламентировать.

Формы бюджетной отчетности утверждены приказом Минфина РФ от 30.03.2015 № 52н

В отношении форм, предлагаемых для оформления выбытия материальных ценностей (далее МЦ) по утвержденному для бюджетных организаций порядку, в приказе № 52н имеются формы:

- ОКУД 0504210 «Ведомость выдачи материальных ценностей на нужды учреждения»;

- ОКУД 0504230 «Акт о списании материальных запасов».

Что понимается под материальными запасами, узнайте из публикации «Что это за понятие – материальные запасы?».

В каких случаях подойдет акт, а в каких — ведомость?

Применение той или иной формы зависит от содержания операции и вида МЦ:

- если МЦ списываются в момент использования и выдаются для текущих задач (хозяйственных, научных и т. п.), то следует применять ОКУД 0504210 «Ведомость»;

- если МЦ списываются не единовременно в полной стоимости (например, основное средство), если списание нормируется и контролируется — нужно оформлять ОКУД 0504230 «Акт».

Далее предметом нашего рассмотрения будет ОКУД 0504210 «Ведомость выдачи МЦ».

Как заполнить ведомость на выдачу ТМЦ в бюджетном учреждении?

Форму начинаем заполнять с титульного (первого) листа:

- В шапку формы вносится информация о самом учреждении (для которого заполняем), отделе, выдающем МЦ, материально ответственном лице. Также в правом верхнем углу предусмотрено место для утверждающей надписи руководителя.

ВАЖНО! Утверждению руководителем подлежит каждая составленная в учреждении ведомость.

- В раздел «Принято к учету» вносится проводка на выбытие МЦ в соответствии с планом счетов по приказу Минфина РФ от 06.12.2010 № 162н.

- В нижней части первого листа в обязательном порядке проставляются данные и подписи:

- главного бухгалтера учреждения;

- лица, которое фактически произвело выдачу ТМЦ;

- лица, которое подготовило форму (исполнителя).

Второй лист формы является информативным. В представленной в нем таблице фиксируются:

- наименование выдаваемых МЦ;

- учетный код выдаваемых МЦ;

- единица измерения МЦ;

- Ф. И. О. лиц, получивших МЦ по ведомости и место для их собственноручной росписи в получении;

- количество выданных МЦ в заявленных единицах измерения;

- учетная стоимость (цена приобретения) МЦ.

По итогам заполнения в нижней части таблицы производится калькуляция всех выданных по ведомости МЦ по количеству и стоимости.

ОБРАТИТЕ ВНИМАНИЕ! Если ведомость заполняется с помощью технических средств (например, на компьютере), оставшиеся пустыми строки убираются. Если ведомость в бумажном виде, в незаполненных строках нужно поставить прочерк.

Готовая ведомость передается в бухгалтерию учреждения.

Пример списания материальных запасов в бюджетном учреждении размещен в статье «Учет материалов в бюджетных учреждениях (нюансы)».

Актуальный образец заполненной ведомости выдачи материальных ценностей на нужды учреждения по форме ОКУД 0504210 можно скачать на нашем сайте.

Отдельные нюансы учета, влияющие на формирование ведомости

При обороте МЦ в бюджетных учреждениях основной вопрос в том, как правильно классифицировать МЦ для учета и списания. Специальных разъяснений регулирующих органов по данному вопросу нет. Вместе с тем есть различия в процедурах при единовременном списании МЦ (по ведомости) и списании по акту. Во втором случае необходимость списания (как и решения о закупке) должна быть оформлена решением специальной комиссии. Чтобы не созывать комиссию по каждому факту закупки или выдачи дыроколов и одноразовых картриджей для оргтехники, бюджетные организации обычно устанавливают определенную классификацию приобретаемых и расходуемых ценностей. Все входящие в оборот учреждения МЦ подразделяются на учетные группы, которые оформляются в дальнейшем тем или иным установленным документом (ведомостью или актом). Критерии этой классификации нужно описать в учетной политике.

Второй нюанс, который также должен попасть в учетную политику прежде, чем будет применяться на практике, — определение стоимости списания МЦ. Инструкцией Минфина РФ от 01.12.2010 № 157н для бюджетников предусмотрены всего 2 способа: по цене каждой единицы и по средней стоимости (п. 108 инструкции). Предпочтительный способ следует выбрать, закрепить в учетной политике и применять последовательно из года в год. Как можно видеть из заполненной ведомости, выбранный способ будет прямо влиять на заполнение ведомости выдачи МЦ и итоговые результаты по ней.

ВАЖНО! Избранный способ списания нельзя менять в течение отчетного года.

С примером учетной политики для бюджетного учреждения знакомьтесь здесь: «Пример учетной политики в бюджетном учреждении (нюансы)».

И третий аспект, который рассмотрим в рамках данного материала, касается присвоения наименований и кодов МЦ, которые включаются в ведомость выдачи. При составлении справочника номенклатуры (в первую очередь это касается компьютерных программ) бухгалтеру необходимо искать разумный баланс между подробным описанием объекта в наименовании, с одной стороны, и отсутствием детализации — с другой.

Например, в приведенном образце имеется объект — бумага. Если в учете записывать просто «бумага», которая может приобретаться по разной цене и выдаваться либо по пачкам, либо по листам, нетрудно догадаться, что в учете быстро наступит путаница. С другой стороны, если чрезмерно детализировать учет, например заводить отдельные позиции на каждую партию бумаги от разных производителей и поставщиков, путаница наступит с не меньшими быстротой и вероятностью.

В приведенном в пример образце найдено взвешенное решение — наименование МЦ составляется по принципу 3 шагов:

- вид МЦ — «бумага»;

- основные характеристики — «пачка» (т. е. и приобретается, и выдается данная бумага именно по пачкам) и формат;

- стоимость (цена) закупки — 135 руб. за пачку (данный вариант удобен при списании по фактической цене и наличии поставщиков с относительно стабильными ценами).

Кодировка номенклатуры, как можно заметить, построена на аналогии с цифрами кода кредитуемого счета, на котором учитываются ТМЦ. По общему правилу (идущему еще из разъяснений к постановлению Госкомстата РФ от 09.08.1999 № 66), если в утвержденной форме нет специальной отсылки к общероссийскому классификатору (например «код по ОКВЭД» или «код по ОКУД»), то под кодом подразумевается код по внутренней системе кодирования, принятой в учреждении.

Во избежание спорных вопросов (например, с проверяющими из вышестоящих структур) стандарт присвоения наименований и кодов МЦ необходимо закрепить в учетной политике учреждения.

Итоги

Ведомость выдачи материальных ценностей по форме ОКУД 0504210 действует с 2015 года. Само по себе заполнение ведомости сложности не представляет, если правильно организован учет соответствующих видов ТМЦ и применяемые нюансы закреплены в учетной политике бюджетного учреждения.

Приобретение, учет и вручение сувенирной продукции и ценных подарков в учреждении

Автор: Павлова С., эксперт журнала

Бюджетные учреждения в своей деятельности иногда сталкиваются с необходимостью приобретения для последующего вручения сувениров и ценных подарков. В большинстве случаев сувенирная продукция и ценные подарки приобретаются в рамках проведения какого-то мероприятия (для награждения победителей спортивных состязаний, участников и победителей культурно-массовых праздников и др.). О приобретении, учете и вручении сувенирной продукции и ценных подарков в 2019 году мы поговорим в этой статье.

Основания для приобретения сувенирной продукции и подарков.

Бюджетное учреждение осуществляет свою деятельность согласно предмету и целям деятельности, определенным в соответствии с федеральными законами, иными нормативными правовыми актами, муниципальными правовыми актами и уставом (п. 2 ст. 9.2 Закона о некоммерческих организациях[1]). Таким образом, приобретение сувенирной продукции и подарков должно отвечать целям деятельности учреждения.

В частности, бюджетное учреждение может принимать участие в реализации государственных программ (программ муниципалитета) «Развитие физической культуры и спорта» и быть организатором спортивного мероприятия. В случае если мероприятие проводится за счет средств бюджета, порядок проведения такого мероприятия и норматив расходов по нему устанавливаются нормативными актами. В качестве примера данного нормативного акта можно привести Приказ комитета по физической культуре и спорту Ленинградской области от 03.09.2018 № 5-о «Об утверждении положения о порядке финансового обеспечения за счет средств бюджета Ленинградской области мероприятий в сфере физической культуры и спорта, включенных в планы реализации государственных программ Ленинградской области».

В этом случае органом исполнительной власти, исполняющим функции и полномочия учредителя (далее – учредитель):

утверждается положение (регламент) мероприятия;

определяются условия и календарный план его проведения;

определяются условия допуска к участию спортсменов;

устанавливается порядок выявления лучшего участника или лучших участников;

разрабатывается порядок организационного и иного обеспечения проводимого мероприятия;

обеспечивается финансирование мероприятия в утвержденном им порядке.

При проведении мероприятий утверждаются:

положение о проведении мероприятия;

смета, включающая количественный состав участников мероприятия, срок его проведения, статьи расходов.

Учреждения, принимающие участие в реализации государственных программ Ленинградской области «Развитие физической культуры и спорта в Ленинградской области»:

получают денежные средства в виде субсидии на выполнение государственного задания и субсидии на иные цели (для получения средств между учреждением и учредителем заключается соглашение);

расходуют средства на организацию проведения мероприятий на основании плана финансово-хозяйственной деятельности и сметы проведения мероприятия.

В этом случае при приобретении сувенирной продукции и ценных подарков следует исходить из норм, установленных учредителем. Из рассматриваемого нами положения вытекает, что награждение участников торжественных мероприятий медалями, дипломами, спортивными призами, наградами (памятными медалями, призами и пр.), сувенирами, денежными призами, цветами осуществляется в пределах норм, установленных учредителем в программе проведения торжественных мероприятий.

Нормы оплаты услуг (работ) по обеспечению спортивными призами, наградами и наградной атрибутикой победителей, призеров и участников физкультурных мероприятий и спортивных мероприятий

Призовые

места

Стоимость спортивных призов, наград (памятные медали, призы, кубки и пр.), руб.

Стоимость медали, руб.

Стоимость диплома (грамоты), руб.

Денежные

призы

Приз Губернатора Ленинградской области

В соответствии с правилами проведения соревнований

Нормы оплаты услуг по обеспечению сувенирной продукцией участников физкультурных мероприятий и спортивных мероприятий

Сувенирная продукция

Стоимость, руб.

Областные физкультурные мероприятия и спортивные мероприятия

Всероссийские физкультурные мероприятия и спортивные мероприятия

Если учреждение проводит мероприятие по своей инициативе (обычно такие мероприятия проводятся за счет средств, полученных учреждением от оказания платных услуг):

издается приказ руководителя учреждения о проведении мероприятия (в нем отражаются тематика проведения мероприятия, сроки проведения, лица, ответственные за организацию мероприятия и его проведение);

разрабатывается и утверждается руководителем учреждения смета на проведение мероприятия.

Расходы на приобретение сувенирной продукции и ценных подарков в этом случае осуществляются в размере, определенном сметой проведения мероприятия.

Выбор кода КОСГУ при совершении расходной операции.

С 1 января 2019 года расходы, осуществляемые в связи с приобретением (изготовлением) подарочной и сувенирной продукции, не предназначенной для дальнейшей перепродажи, относятся на подстатью 349 «Увеличение стоимости прочих материальных запасов однократного применения» КОСГУ (см. Порядок применения КОСГУ, утвержденный Приказом Минфина РФ от 29.11.2017 № 209н, далее – Порядок № 209н).

Согласно нормам п. 11.4.8 Порядка № 209н на подстатью 349 «Увеличение стоимости прочих материальных запасов однократного применения» КОСГУ относятся расходы по оплате договоров на приобретение (изготовление) подарочной и сувенирной продукции, не предназначенной для дальнейшей перепродажи, в том числе:

поздравительных открыток и вкладышей к ним;

приветственных адресов, почетных грамот, благодарственных писем, дипломов и удостоверений лауреатов конкурсов для награждения и т. п.;

Если обратиться к п. 11.4.8 Порядка № 209н, то можно увидеть, что перечень расходов, относимых на подстатью 349 КОСГУ, является закрытым.

Стоимость приобретаемой сувенирной и подарочной продукции определяется сметой проведения мероприятия.

Принятие к учету сувенирной продукции и ценных подарков.

В соответствии со ст. 9 Закона о бухгалтерском учете[2] каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным – непосредственно после его окончания. При этом он должен иметь все обязательные реквизиты, перечень которых установлен ст. 9 Закона о бухгалтерском учете, п. 25 ФСБУ «Концептуальные основы»[3]. В качестве первичного учетного документа могут выступать:

акт выполненных работ (например, если в типографии заказывалось изготовление печатных грамот);

товарная накладная (оформляется приобретение материальных ценностей);

контрольно-кассовый чек (когда закупку сувенирной продукции производило подотчетное лицо).

При принятии к учету приобретаемой сувенирной продукции и ценных подарков рекомендуем воспользоваться разъяснениями Минфина, приведенными в Письме от 14.03.2019 № 02-06-10/16864. В нем говорится об учете ценных подарков (сувениров), приобретенных для их вручения в рамках протокольных и торжественных мероприятий.

Как указал Минфин, приобретенные учреждением материальные ценности, поступившие на склад, являются активом и подлежат отражению на балансе на соответствующих счетах рабочего плана счетов бухгалтерского учета. Учет таких объектов, по мнению финансистов, ведется на счете 0 105 36 349 «Увеличение стоимости прочих материальных запасов однократного применения». При этом с момента выдачи со склада ценных подарков (сувениров) (с момента приобретения – в случае, когда материальные ценности не принимаются на склад) работнику учреждения, ответственному за организацию протокольного (торжественного) мероприятия, ценные подарки (сувениры) отражаются на забалансовом счете 07 «Награды, призы, кубки и ценные подарки, сувениры» до момента их вручения.

Вместе с тем при одновременном представлении лицами, ответственными за приобретение и вручение (дарение) ценных подарков (сувениров), документов, подтверждающих их приобретение и вручение, информация о таких материальных ценностях на забалансовом счете 07 «Награды, призы, кубки и ценные подарки, сувениры» не отражается. В этом случае стоимость подарков (сувениров) относится на расходы текущего финансового периода (счет 0 401 20 272 «Расходы экономического субъекта») по факту документального подтверждения их вручения.

Бюджетное учреждение в рамках заключенного с учредителем соглашения о получении целевой субсидии организует проведение спортивного мероприятия. В рамках норм, установленных учредителем на проведение такого мероприятия, учреждением были приобретены:

ценные подарки в количестве 3 шт. на сумму 18 000 руб.;

почетные грамоты в количестве 3 шт. на сумму 60 руб.

Оплата ценных подарков, грамот производилось в безналичной форме без участия подотчетных лиц. Перед проведением мероприятия ценные подарки и грамоты для вручения лицам, занявшим призовые места, были выданы ответственному лицу. Ценные подарки и почетные грамоты были вручены участникам спортивного мероприятия.

В бухгалтерском учете операции по приобретению и выдаче ценных подарков и грамот будут отражены следующим образом:

Содержание операции

Дебет

Кредит

Сумма, руб.

Приняты к учету поступившие в учреждение от поставщика:

почетные грамоты (3 шт.)

Выданы для вручения победителям спортивных мероприятий:

врученных ценных подарков

врученных почетных грамот

* Пунктом 345 инструкции, утвержденной Приказом Минфина РФ от 01.12.2010 № 157н (далее – Инструкция № 157н), установлено, что награды, призы, кубки, в том числе переходящие, учитываются в условной оценке: «один объект – один рубль». Материальные ценности, приобретаемые в целях вручения (награждения), дарения, в том числе ценные подарки, сувениры, учитываются по стоимости их приобретения. В связи с этим ценные подарки в примере отражены на забалансовом счете 07 по стоимости их приобретения, а почетные грамоты – в условной оценке.

Учреждение образования приняло решение провести небольшое мероприятие среди своих учеников. Расходы на его проведение произведены за счет средств, полученных от осуществления платной деятельности. По итогам мероприятия каждому участнику вручены почетная грамота и сувенир. Сметой проведения мероприятия определены максимальная стоимость сувенира, максимальная стоимость почетной грамоты.

В день проведения мероприятия подотчетному лицу учреждения из кассы были выданы денежные средства на приобретение сувениров и почетных грамот в пределах средств, определенных сметой.

Подотчетное лицо приобрело:

сувениры в количестве 10 шт. на сумму 3 000 руб.;

почетные грамоты в количестве 10 шт. на сумму 600 руб.

Операции совершаются по коду вида финансового обеспечения 2. Подотчетное лицо, купившее сувенирную и подарочную продукцию, производило их вручение и одномоментно представило в бухгалтерию учреждения документы, подтверждающие приобретение грамот и подарков и их вручение.

В бухгалтерском учете учреждения согласно разъяснениям Минфина, изложенным в Письме № 02-06-10/16864, операции по приобретению сувениров и почетных грамот будут отражены так:

Содержание операции

Дебет

Кредит

Сумма, руб.

Отражены расходы на приобретение:

В Письме № 02-06-10/16864 Минфин сообщил, что при подготовке очередных изменений в Инструкции № 157н порядок отражения в бухгалтерском учете БСО, ценных подарков и сувенирной продукции будет уточнен.

Документальное оформление вручение сувенирной и подарочной продукции.

Как мы отметили выше, любой факт хозяйственной жизни подлежит оформлению первичным учетным документом (ст. 9 Закона о бухгалтерском учете). Вручение подарочной и сувенирной продукции не является исключением. Первичные учетные документы принимаются к учету, если они:

составлены по унифицированным формам документов (см. Приказ Минфина РФ от 30.03.2015 № 52н);

разработаны учреждением самостоятельно, но содержат обязательные для первичного учетного документа реквизиты (применяются, если Минфином не установлены обязательные для оформления факта хозяйственной жизни субъекта учета формы документов).

Порядок осуществления вручения ценных подарков, сувениров и призов в рамках протокольных и торжественных мероприятий необходимо регламентировать актами учреждения (см. Письмо Минфина РФ от 22.07.2015 № 02-06-10/42173). При этом порядок оформления и формы первичных учетных документов при вручении ценных подарков, сувениров и призов устанавливаются субъектом учета при формировании своей учетной политики с соблюдением требований, установленных Инструкцией № 157н, ФСБУ «Концептуальные основы».

Для оформления внутреннего перемещения материальных ценностей, в том числе ценных подарков, сувениров и призов для целей дарения, между материально ответственными (ответственными) лицами учреждения, в частности при передаче работнику (сотруднику) учреждения, ответственному за организацию протокольного (торжественного) мероприятия, следует применять требование-накладную (ф. 0504204), накладную на внутреннее перемещение объекта нефинансовых активов (ф. 0504102).

При этом подписание документов о вручении подарка лицами, ими награжденными, обычаями делового (протокольного) оборота, как правило, не предусматривается ввиду публичности проведения таких мероприятий либо существующих обычаев протокола. Поэтому при вручении ценных подарков, сувениров и призов в рамках протокольных и торжественных мероприятий целесообразно по факту их вручения ответственным за это лицам составлять акт вручения по форме, установленной субъектом учета при формировании своей учетной политики, с соблюдением обязательных требований по составу реквизитов.

В завершение отметим, что учет ценных подарков (сувениров) ведется на счете 0 105 36 349 «Увеличение стоимости прочих материальных запасов однократного применения». При этом выдача объектов со склада работнику учреждения, ответственному за организацию протокольного (торжественного) мероприятия, отражается на забалансовом счете 07 «Награды, призы, кубки и ценные подарки, сувениры» до момента их вручения.

В случае одновременного представления лицами, ответственными за приобретение и вручение (дарение) ценных подарков (сувениров), документов, подтверждающих их приобретение и вручение, информация о таких материальных ценностях на забалансовом счете 07 «Награды, призы, кубки и ценные подарки, сувениры» не отражается. В описанной ситуации стоимость подарков (сувениров) относится на расходы текущего финансового периода (счет 0 401 20 272 «Расходы экономического субъекта») по факту документального подтверждения их вручения.

[1] Федеральный закон от 12.01.1996 № 7-ФЗ «О некоммерческих организациях».

[2] Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

[3] Стандарт «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора», утв. Приказом Минфина РФ от 31.12.2016 № 256н.

Оформление ведомости на выдачу подарков

Компания вправе поощрять персонал подарками. Обычно эта процедура имеет непроизводственные основания. Их вручают в честь какого-то события: праздника, Дня Рождения и т. д. Предприятие может выдать подарки детям трудящихся, например, в честь Первого сентября.

Важное значение для бухучета имеет документальное оформление выдачи презентов, составление проводок по их покупке и списанию, правильное налогообложение. Выдача презентов представляет собой безвозмездную процедуру. Она может производиться в устном или письменном виде.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 317-60-09 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Порядок оформления и учета подарков содержат статьи Налогового и Гражданского кодексов, некоторые нюансы закрепляются в локальных актах организаций.

Обзор понятия

Для правильного документирования передачи подарка труженику и исчисления налогов с этой операции, нужно знать, как он классифицируется по гражданскому и трудовому кодексам. Поощрения можно разделить на 2 группы. Подарки, не относящиеся к трудовому процессу труженика. Например, к юбилеям, праздникам и т. д.

Согласно ст. 572 ГК РФ подарок — это вещь, в т. ч. деньги, сертификаты, которую одна сторона дарит другой по договору. Дарителем является работодатель, а одаряемым — работник.

Заключение письменного соглашения является обязательным, если стоимость презента больше 3 тыс. р., а дарит его юрлицо (ст. 574 ГК РФ). Во избежание претензий со стороны налоговиков и внебюджетных фондов лучше оформлять договор независимо от цены подарка.

Если сувениры вручаются массово, например, новогодние, целесообразно будет подготовить многостороннее соглашение, в котором распишется каждый получатель (ст. 154 ГК РФ). Подарки в качестве вознаграждения за работу.

В ТК РФ предусмотрено право работодателя на поощрение сотрудников за труд в виде преподнесения ценностей. При этом стоимость презента — это часть оплаты труда. Он передается труженику на основании трудового соглашения. Выдаваемые как поощрение за работу подарки, по сути, являются производственными премиями.

Важные параметры

Бухгалтеру необходимо знать, какими налогами и в каких случаях облагаются доходы персонала, получившего безвозмездные поощрения.

НДФЛ и страховые взносы

Выданный деньгами или в натуре подарок работнику считается его доходом, поэтому облагается НДФЛ. Исчислить и удержать налог — обязанность работодателя. НДФЛ облагается стоимость ценности, превышающая 4 тыс. р. Это ограничение учитывается с общей суммы всех выданных за год презентов. Исключения из правила отражает п.8 ст. 217 НК РФ.

Пример. В марте работница получила подарок стоимостью 1200 р., в мае еще один по цене 3800 р., в декабре — третий стоимостью 2500 р.

Бухгалтер должен удержать НДФЛ из заработка за май с суммы 1000 р. (1200 + 3800 – 4000). В декабре налог исчисляется с 2500 р. Если сотрудники-резиденты, то НДФЛ со стоимости подарков составляет 13%, а для нерезидентов — 30%.

Согласно Письму ФНС № СА-4-7/ 16692 от 22.08.14 момент удержания и уплаты налога зависит от формы выдачи подарка.

При поощрении деньгами НДФЛ удерживается и перечисляется в день выплаты суммы из кассы либо перечисления на карту. Если подарок имеет натуральный вид, налог удерживают и уплачивают в ближайший день выплаты денег работнику, например, аванса.

Если подарок вручен и до конца года труженик больше не получит никаких выплат, работодатель в течение месяца следующего года обязан оповестить сотрудника и налоговую инспекцию о сумме не исчисленного налога и невозможности ее удержать. Для этого до 31 января нужно предоставить в ИФНС справку 2-НДФЛ с символом «2» в ячейке «признак».

В справке сумма каждого презента указывается как доход по коду 2720, а суммы, до границы в 4 тыс. р. показывают в качестве вычета с кодом 501. Для того чтобы определить, нужно ли начислять страховые взносы на сумму подарка, нужно знать, к какой выплате он относится.

В соответствии с Законом № 212-ФЗ взносами облагаются выплаты работникам за труд, а не начисляются за вознаграждения по соглашениям гражданско-правового характера, по которым меняется собственник имущества. Ко второму варианту и относится договор дарения.

Если подарок вручен труженику по договору дарения, то никакими взносами он облагаться не будет, если данное соглашение не заключалось, страховые взносы на сумму презента начисляются.

Договор дарения не должен иметь ссылок на локальные нормативные акты компании и трудовое соглашение. В нем не нужно устанавливать зависимость стоимости подарка от трудовой деятельности работника, например, от должности, оклада, результатов работы. В противном случае ревизоры могут охарактеризовать подарок поощрением за работу и доначислить взносы.

Отображение в НДС и УСН

Стоимость подарков, выдача которых не связана с трудом персонала, не относится к затратам при расчете налога на прибыль (п. 16 ст. 270 НК РФ).

Юр. лица и ИП на упрощенке с системой «доходы минус расходы» также не уменьшают базу на стоимость презентов. Данный вид затрат не прописан в закрытом перечне (ст. 346.16 НК РФ).

Стоимость ценностей, выданных как поощрения за работу, учитываются в издержках на зарплату как при расчете налога на прибыль, так и при определении затрат при УСН.

Согласно ст. 146 НК РФ, безвозмездная передача права собственности на товар приравнивается к реализации и облагается НДС.

При исчислении налога со стоимости сувениров нужно учесть следующие моменты:

- не начисляется НДС с суммы, выданной сотруднику деньгами в качестве подарка;

- начислять налог должны предприятия и ИП на ЕНВД и общей системе налогообложения;

- юрлица и ИП на упрощенке НДС не платят, в т. ч. и со стоимости подарков;

- не подлежит налогообложению стоимость презента, полученного работником за трудовую деятельность.

Цена покупки подарка составляет налоговую базу по НДС. Налог рассчитывается по ставке 18%. Если есть счет-фактура входной НДС с операций можно принимать к вычету.

Зависимость исчисления налогов и взносов от основания получения подарка приведена в таблице:

| Вид налога/взноса | Дарение не связано с трудовым процессом | Подарок — вознаграждение за труд |

| Начисление (отражение в расходах) | ||

| НДФЛ | Да | Да |

| Взносы в фонды | Нет | Да |

| УСН и прибыль | (Нет) | (Да) |

| НДС | Да | Нет |

Образец заполнения сообщения о закрытии обособленного подразделения можно посмотреть здесь.

Отражение в бухучёте

Ценности дарятся сотрудникам или их детям безвозмездно, по договору дарения. Его можно заключить устно. Однако есть ситуации, при которых документ обязательно оформляется в письменном виде: при дарении недвижимости и имущества, стоимость которого больше 3000 р.

Основанием для вручения сувениров является распоряжение директора. В бухучете их стоимость списывается на основании первичной документации: накладных, приказов и т. д.

Для контроля за их получением оформляют ведомость на выдачу подарков. По ней видно, кто и когда получил поощрение. Документ применяется при выдаче ценностей группе сотрудников.

Для всех расчетов с трудящимися, кроме зарплаты, применяют счет 73 «Расчеты по прочим операциям». Это касается и выдачи подарков. Корреспонденция счетов зависит от того, что конкретно получил работник.

Если сотруднику переданы ТМЦ, записи будут такими:

| Дт 73 Кт ,10, 41, 43 | Списана стоимость подаренных ТМЦ. |

| Дт 91.2 Кт 73 | Задолженность персонала за полученные безвозмездно ценности учтена, как прочие расходы. |

Передачу учитывают по фактической себестоимости.

Если сотруднику подарили билеты на концерт, проводки будут следующие:

| Дт 73 Кт 50.3 | Списана стоимость подаренных билетов. |

| Дт 91.2 Кт 73 | Долг работников отнесен на прочие издержки. |

Проводки по покупке открыток зависят от порядка их приобретения:

| Дт 71 Кт 50 | Выдана подотчетная сумма. |

| Дт 10 Кт 71 | Оприходованы поздравительные открытки. |

При приобретении напрямую имеют место записи:

| Дт 10 Кт 60 | Оприходованы поздравительные открытки. |

| Дт 60 Кт 50, 51 | Отражена оплата. |

Проводки по вручению открыток работникам:

| Дт 73 Кт 10 | Списана стоимость поздравительных открыток. |

| Дт 91.2 Кт 73 | Задолженность тружеников отнесена на прочие затраты. |

Дт 99 «Постоянное обязательство по налогу» Кт 68 «Налог на прибыль» — начислено постоянное обязательство по налогу. Эта проводка делается, потому что стоимость открыток не снижает базу по прибыли.

Награды к памятным событиям, призы за победу в соревнованиях также учитываются как доходы при исчислении НДФЛ. Удержание налога в учете отражают так: Дт 70 Кт 68 — удержан НДФЛ с работника.

Как документально подготовить ведомость на выдачу подарков

Приобретая и выдавая подарки, организация производит хозяйственные операции. Их нужно подтвердить документами и отразить в бухучете. Формы документов на списание выданных персоналу подарков не имеют унифицированных форм. Их предприятие разрабатывает самостоятельно.

Они должны включать некоторые обязательные реквизиты:

- название, номер, дату, место оформления;

- содержание операции;

- основание совершения;

- денежные, натуральные измерители и оценку;

- должности, ФИО, подписи должностных лиц.

Факт вручения подарков в компании может отражаться в акте или ведомости. На основании последней ценности списывают с подотчетного сотрудника. В конце документа, помимо составителя, руководителя и главбуха должны расписаться члены профсоюза.

В ведомости каждый трудящийся расписывается в получении презента и ставит соответствующую дату.

Примеры приказов

Целевую направленность затрат на подарки подтверждают следующие документы:

- распоряжение директора на проведение праздника;

- план торжества;

- накладная на покупку;

- счет;

- договор с поставщиком или чеки.